JCBの加盟店手数料(決済手数料)って高いなぁ…

キャッシュレス決済の急速な普及に伴い、店舗運営者の中には、JCBの加盟店手数料(決済手数料)がVISAやMastercardと比較して高いイメージをお持ちの方も多いのではないでしょうか?

実際のところ、VISAやMastercardと比較してJCBの加盟店手数料(決済手数料)は高く設定されている場合があります。

本記事では、JCBの加盟店手数料(決済手数料)の実態を解説していきます。さらに、コストを抑えつつJCB決済に対応できるおすすめの決済サービスも紹介します。

また、それぞれのサービスの特徴や、JCBに対応したくない場合の選択肢も提供します。自店舗に最適な決済サービスを見つけ、効率的にキャッシュレス決済を導入するための情報をぜひご覧ください。

【結論】JCBの加盟店手数料は他の国際ブランドと比較して「横並び」か「わずかに高い」

JCBの加盟店手数料(決済手数料)は高いと言われますが、具体的にはどの程度高いのでしょうか?

具体的な違いを見るために、加盟店手数料(決済手数料)を開示している決済代行サービスの手数料率を比較してみましょう。

ここでは比較対象としてVISAの手数料率も記載しています。

| 決済サービス | JCB手数料 | Visa手数料 | 公式サイト |

|---|---|---|---|

|

Square |

2.50%~3.25%(非課税) | 2.50%~3.25%(非課税) |

お申し込みはこちら |

|

Airペイ |

2.48%~3.24%(非課税) | 2.48%~3.24%(非課税) |

お申し込みはこちら |

|

PAYGATE |

1.98%~ | 1.98%~ |

お申し込みはこちら |

|

stera pack |

2.48%~3.24%(税別) | 1.98%~2.70%(税別) |

お申し込みはこちら |

決済代行サービスによって料率に若干の違いはありますが、JCBの加盟店手数料(決済手数料)は1.98~3.25%で、VISAと比較しても横並びです。

手数料率に幅があるのは、2024年11月以降から決済代行サービス各社で中小事業者向けに手数料が引き下げられたためです。年間のキャッシュレス決済額が一定額以下の場合、1.98~2.50%程度の手数料でカード決済に対応できるようになりました。

プラン別の手数料は以下の通りです。

| 決済サービス | JCB手数料 | Visa手数料 | 公式サイト |

|---|---|---|---|

|

Square |

|

|

お申し込みはこちら |

|

Airペイ |

|

|

お申し込みはこちら |

|

PAYGATE |

|

|

お申し込みはこちら |

|

stera pack |

|

|

お申し込みはこちら |

『stera pack(ステラパック)』以外の決済代行サービスでは、JCBとVISAは横並びです。『stera pack(ステラパック)』では、Visaの下限が1.98%、JCBの下限が2.48%と約0.5%ほどJCBが高く設定されています。

しかし、クレジットカード決済以外のキャッシュレス決済では3.24%の手数料率が相場であるため、現在のJCBの決済手数料は決して高い水準ではありません。

ではなぜ、JCBは手数料が高いと言われるのか、続けて見ていきましょう。

JCBの加盟店手数料(決済手数料)が高いと言われる理由

今でこそJCBの加盟店手数料(決済手数料)は1.98~3.24%ですが、2015~2016年頃までは4%を超えるなど、VISA、Mastercardに比べて非常に高い料率が設定されることは珍しくありませんでした。

この当時の料率の高さが現在も「JCB=加盟店手数料(決済手数料)が高い」というイメージを与えているのです。

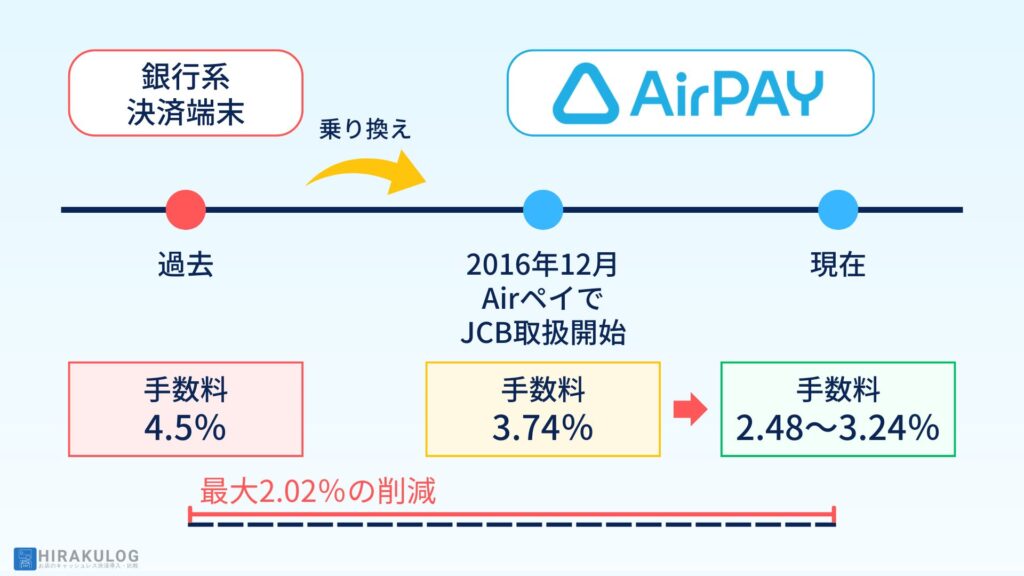

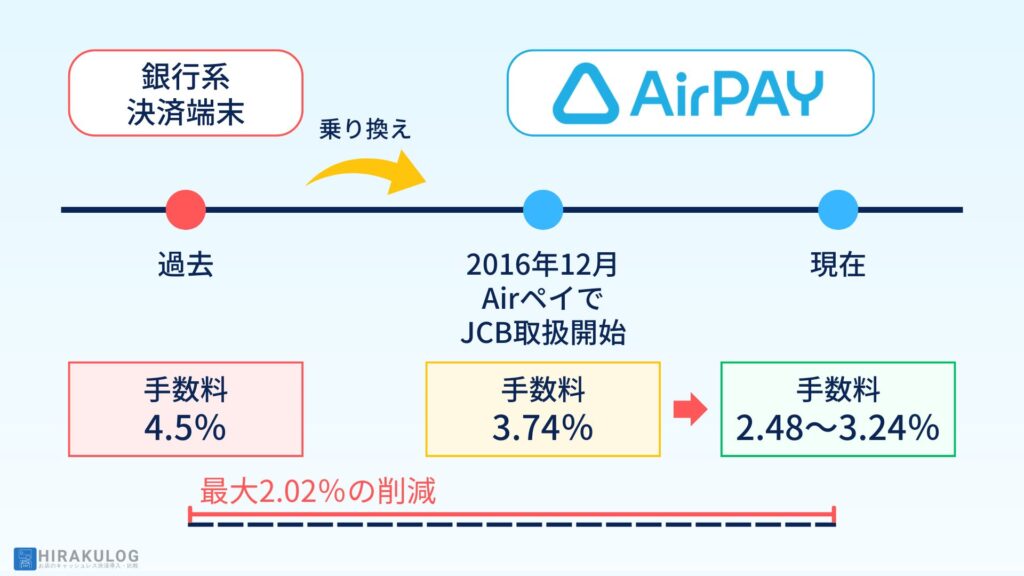

私が過去に働いていた飲食店が導入していた銀行系の決済端末では、JCBの加盟店手数料(決済手数料)が4.5%とかなり高い料率でした。

しかし、2016年12月から『Airペイ

今では『Airペイ(エアペイ)』のように加盟店手数料(決済手数料)を開示する決済代行サービスは珍しくありませんが、このような決済サービスが増えてきたのは2015~2016年前後です。

これ以前は、加盟店審査で事業規模や決済額から加盟店手数料(決済手数料)が加盟店ごとに決められることが一般的でした。つまり、加盟店手数料(決済手数料)の相場が今よりもブラックボックス化していたため、JCBは強気な決済手数料を設定できたというわけです。

JCB加盟店手数料の推移と現状|これまでの引き下げの歴史

JCBの加盟店手数料(決済手数料)は、年々引き下げられています。ここでは、JCBの加盟店手数料(決済手数料)の推移と現状について、過去の引き下げ実施時期や内容を詳しく解説します。

JCBの加盟店手数料(決済手数料)4.5%の高コスト時代

かつて、JCBの決済手数料は非常に高額でした。私が過去に働いていた飲食店で導入していた銀行系の決済端末の場合、JCBの加盟店手数料が4.5%前後と非常に高い料率に設定されていました。VISAやMastercardの手数料が3.24%であったことを考えると、明らかに高い水準でした。

2016年|加盟店手数料(決済手数料)3.74%に引き下げ

2013年から『Square(スクエア)』、2015年から『Airペイ(エアペイ)』など、事業規模や決済額を問わず一律の決済手数料で利用できる決済代行サービスの提供が始まりました。これにより、より低コストかつ手軽にクレジットカード決済を取り扱えるようになりました。

これらのサービスでは、2016年から2017年にかけてJCB決済に対応を開始しました。それまで4.5%前後だった手数料が3.74%(当時Squareは3.95%)まで引き下げられ、中小事業者にとって大きな変化となりました。

2023年|Visa/MasterCardと同水準の3.24%引き下げ!

2023年4月1日からは、さらなる引き下げが実施されました。

決済代行サービス各社でJCBの加盟店手数料が3.74%から3.24%(Squareのみ3.25%)へと順次引き下げられたのです。この時点で主要な決済代行サービス5社が手数料引き下げを発表し、JCBの加盟店手数料はVISA、Mastercardの料率と実質的に同水準になりました。

2024年|中小事業者を対象に最大1.98%への大幅引き下げ

さらに2024年11~12月にかけて、JCBを含む主要カードブランドの決済手数料が最大1.98%まで引き下げられました。

この引き下げは年間のキャッシュレス決済が2500~3000万円以下の中小事業者を対象としており、既存の2.70~3.24%から最大1%近い引き下げとなっています。

このように、わずか8年ほどの間に、JCBの加盟店手数料は4.5%から最低1.98%まで大幅に引き下げられました。「JCB=高い」というイメージは過去のものとなりつつあります。

JCBの加盟店手数料(決済手数料)がVisa、Mastercardに比べて高額だった理由は?

JCBの加盟店手数料(決済手数料)がVisa、Mastercardといった他社より高額だった背景には、以下のような要因が考えられます。

- JCBの市場シェアとブランド力

- サービス提供におけるコスト

- 加盟店手数料(決済手数料)がブラックボックスであった過去

しかし近年、決済サービス市場の多様化と競争激化により、JCBの手数料体系は大きく変化しました。現在では他のカードブランドと同水準になり、一部のサービスでわずかに高い程度に落ち着いています。

ここでは、かつてJCBの決済手数料が高く設定されていた理由について、それぞれ詳しく解説していきます。

JCBの市場シェアとブランド力

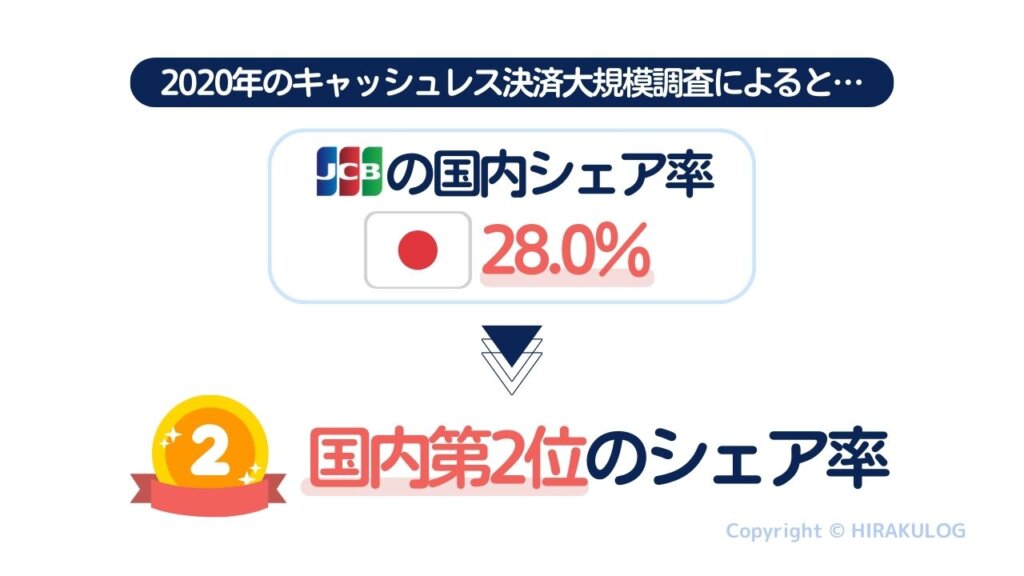

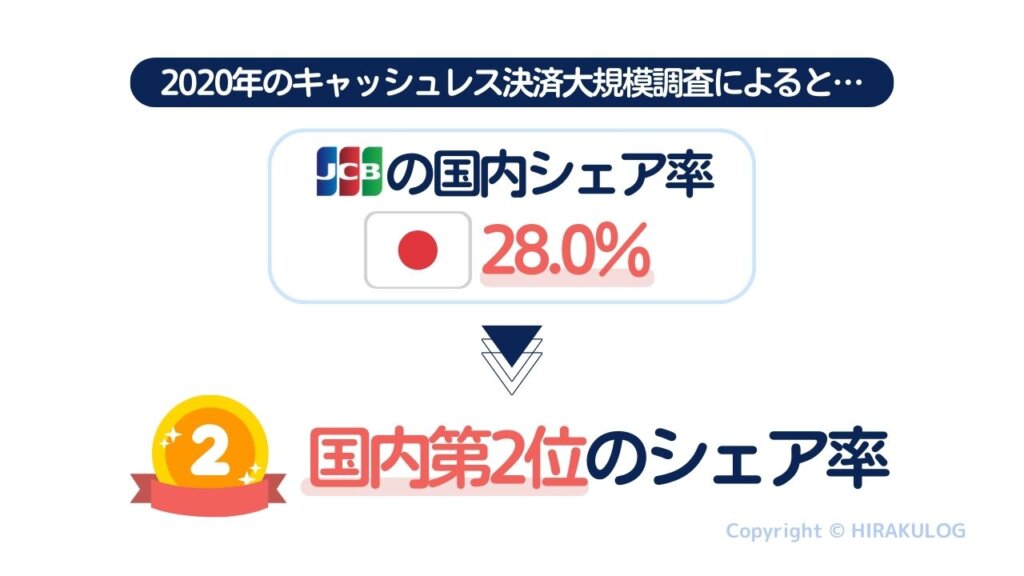

JCBは、日本国内で非常に強い市場シェアとブランド力を持っており、多くの人々が利用しています。

2020年に行われたキャッシュレス決済大規模調査※1では、JCBの国内シェアは28.0%という結果になりました。これはVISAに次ぐ国内第二位のシェア率です。

また、JCBは日本発の国際カードブランドであり、その信頼性は高く評価されています。日本の顧客にとっては、日本の文化やサービス品質に精通していることが安心感をもたらしています。

こうした信頼性と市場性が加盟店がJCBを受け入れる理由の一つとなっており、JCBは手数料を高く設定することができたと考えられます。

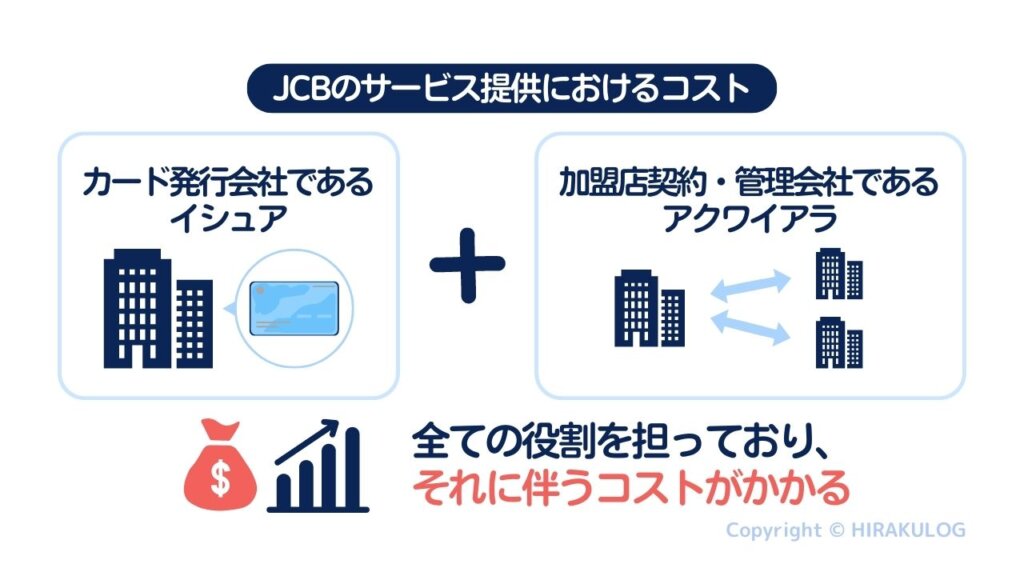

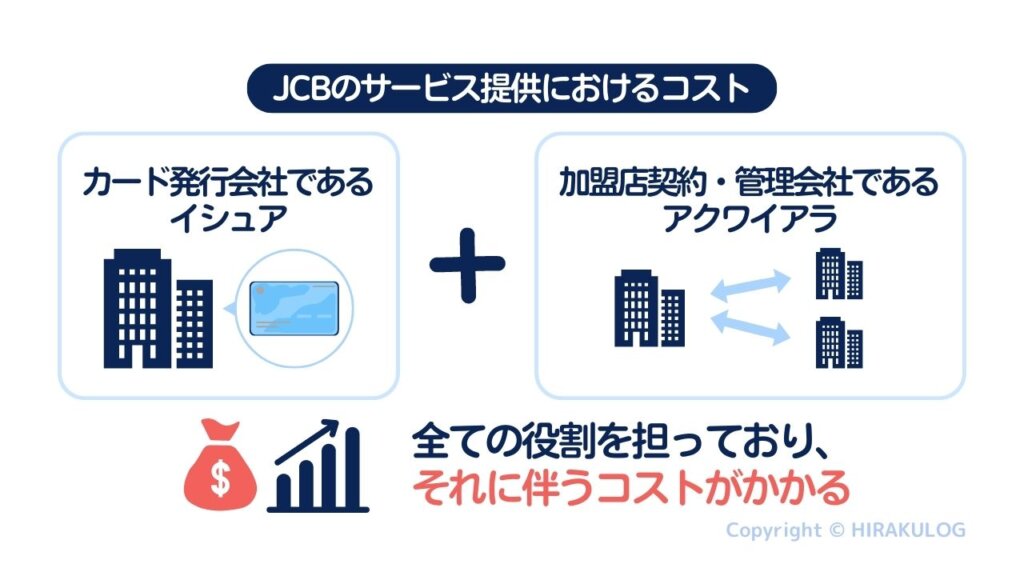

サービス提供における運営コスト

次に、サービス提供における運営コストも影響しています。

JCBは国際ブランドでありながら、

- カード発行会社であるイシュア

- 加盟店契約・管理会社であるアクワイアラ

全ての役割を担っており、それに伴う運営コストがかかります。

一方、VISAやMastercardは、カード発行や加盟店契約は自社で行わず、加盟銀行や決済処理会社などパートナー企業を通じてネットワークを運営しているため、運営コストが分散されます。

※JCBのカード発行業務は自社発行とパートナー企業の両方で行われています。

このような運営体制の違いによって、JCBの運営コストがVISAやMastercardよりも高くなるわけです。これがJCBの手数料が他のカードブランドに比べて高く設定される理由の一つになっています。

加盟店手数料(決済手数料)がブラックボックスであった過去

過去には、加盟店手数料(決済手数料)がブラックボックスであったことも理由の一つです。

以前は、決済手数料が加盟店ごとに異なり、相場が不透明だったため、JCBは強気な手数料を設定できました。

しかし、現在は、売上規模や事業規模に関わらず一律の決済手数料で導入可能な決済代行サービスが増えており、手数料の透明性が向上しています。

さらに、公正取引委員会及び経済産業省の働きかけにより、VISA、Mastercard、銀聯の3社はインターチェンジフィーの標準料率を公表するようになりました。これに伴い、JCBとしても決済手数料を引き下げる動きを見せています。

今後、決済業界の競争が続く中で、JCBの加盟店手数料(決済手数料)も引き続き変化する可能性があります。市場状況やサービスの進化によって、加盟店や消費者にとってより魅力的な決済環境が整備されることに期待できるでしょう。

お店はJCB決済に対応すべき?JCBの需要とコストから対応の必要性を考察

結論から言うとクレジットカード決済を導入するのであればJCB決済には対応すべきです。

- 国際カードブランドにおけるJCBの国内シェアは28.0%

- JCBの国内における会員数は1億1,137万人

- JCB決済に対応するコストは年々下がってきている

つまり、日本国内におけるシェアが多く、JCB決済に対応するコストが他のカードブランドと遜色ないレベルまで下がってきているのです。

上記3つについてそれぞれ解説していきます。

国際カードブランドにおけるJCBの国内シェアは28.0%

2020年に行われたキャッシュレス決済大規模調査※1によると、JCBの国内シェアは28.0%です。28.0%という数字は、国内クレジットカード市場の約3割をJCBが占めていることを意味します。

これはVisaに次ぐ国内第二位のシェア率です。

| 決済ブランド | シェア率 |

|---|---|

Visa | 50.8% |

JCB | 28.0% |

Mastercard | 17.8% |

AMEX | 3.1% |

DinersClub | 0.3% |

銀聯 | 0.1% |

お店がキャッシュレス決済に対応する主な目的は、利便性向上による売上アップや機会損失の防止です。J

CBの国内シェアが28%というデータから、JCB決済に対応しないということは、潜在的な顧客の約3割がスムーズに支払いできない可能性があります。ビジネスの観点から見れば、これは大きな機会損失となるでしょう。

JCBの国内における会員数は1億1,137万人

2020年9月時点のJCBの会員数は世界で1億4,000万人※2を超え、日本国内では1億1,137万人※2です。この数字は日本の総人口の約9割にあたり、JCBカードが国内で広く普及していることを示しています。

ただし、この会員数には重複会員が含まれています。株式会社JCBだけでなく、日本のJCBカード発行会社(JCBグループ約80社以上、パートナー企業約50社以上)が発行したカード数も含まれており、家族カードや法人カード、デビットカードも含まれています。

純粋な保有者数は公表されていませんが、国内シェア2位のカードブランドであることを考えると、相当な数に及ぶことは間違いありません。

JCB決済に対応することで、利便性向上と売上アップが期待できます。多くの日本の消費者が所持しているJCBカードに対応することで、より幅広い顧客層にアプローチできる可能性があります。

JCB決済に対応するコストは年々下がってきている

この記事で解説した通り、JCBの加盟店手数料(決済手数料)は年々下がってきています。また、導入費用や加盟店手数料(決済手数料)以外の運用コストも以前に比べて下がってきています。

JCB決済の手数料が安価かつ初期費用負担が少ないサービスの料金は以下の通りです。

| 決済サービス |

Square |

Airペイ |

PAYGATE |

stera pack |

|---|---|---|---|---|

|

|

|

|

|

| 提供元 | Square株式会社 | 株式会社リクルート | 株式会社スマレジ | SMBC GMO PAYMENT株式会社 |

| 初期費用 | 無料※決済端末が必要な場合は4,980円~ | 無料※iPadまたはiPhoneは加盟店負担※実店舗を持つ飲食業はキャンペーン | 無料 | 無料 |

| 月額利用料 |

|

|

|

|

| 決済手数料 |

|

|

|

|

| 入金手数料 | 無料※即時入金サービス利用時は入金額の1.5% | 無料 | 無料 | 三井住友銀行は無料※他行は1回辺り税込220円 |

| 解約金 | なし | なし※キャンペーンで貸与されたiPadやカードリーダーは解約時に要返却 | 1年以内の解約時は残月数分×3300円例:利用開始月から3ヶ月後に解約する場合は、「残月数9ヶ月×3300円=29,700円」 | 解約申請から45日以内に正常な状態で端末返却すると無料※端末返却ができない場合は利用期間に応じて違約金あり |

| 契約期間 | なし | なし | 1年間 | 3年間 |

|

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

『PAYGATE

このように、決済手数料だけでなく、初期費用からランニングコストに至るまで、加盟店が負担する様々なコストが年々下がってきています。個人事業主を始めとした小規模事業者でも手軽にJCB決済に対応できるサービスが数多く登場しているのです。

以上の理由から、日本国内でクレジットカード決済を導入する場合は、JCB決済への対応は実質的に必須と考えられます。顧客の利便性向上と売上機会の最大化のためにも、JCB決済への対応をお勧めします。

加盟店手数料で選ぶ!JCB決済に対応できる決済サービス4選

少しでも加盟店手数料を抑えてJCB決済に対応したいという場合には、以下の4つの決済サービスがおすすめです。

- Square(公式:https://squareup.com/jp/ja/

…審査結果は最短15分|決済手数料2.50%~! - stera pack(公式:https://www.smbc-gp.co.jp/stera/

…三井住友カード系のオールインワン決済端末! - PAYGATE(公式:https://smaregi.jp/lp/al_cashless05/

…導入無料|カード決済手数料1.98%~! - Airペイ(公式:https://airregi.jp/payment/

…今ならカードリーダーが無料!

各決済サービスについて簡単に紹介していきたいと思います。

Squareの口コミ

手数料が安く、特に端末の購入なく自分のスマホで決済できるのでありがたいです。審査も早く、イベント出店に間に合い、ありがたかったです。

お客様のお席で決済出来るので、お互いに安心出来る。導入もしやすいし、操作も簡単なので経営者の方にも紹介しやすい。

スタンドタイプを使用しており、決済端末とディスプレイが一体型なっているところが使いやすい。お客様からも喜ばれる。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※決済端末が必要な場合は4,980円~

- 中小企業プラン:無料

- 大型店プラン:無料

- ※中小企業プランは年間決済額3000万円未満の事業者限定

- 中小企業プラン:2.50%~3.25%

- 大型店プラン:3.25%

- ※即時入金サービス利用時は入金額の1.5%

決済ブランド・決済手数料

入金サイクル・運用・サポート

- ※即時入金サービス利用時は入金額の1.5%

- 10:00~18:00(年末年始・臨時休業日除く)

- 端末故障時は専用フォームで24時間申請可

- ※Square Registerのみ注文日から2年間

- Squareリーダー:4,980円

- Squareスタンド:29,980円

- Squareターミナル:39,980円

- Squareハンディ:44,980円

- Squareレジスター:84,980円

機能・外部サービス連携

- ※磁気カードの読み取りは「Squareターミナル」「Squareレジスター」のみ可能

- ※お客さま側での金額入力は不要

端末情報

スマホでタッチ決済

- ※スマホは加盟店が用意

- ※専用端末の提供がないため、保証の概念がない

Square Reader

- ※スマホまたはタブレットは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Terminal

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Squareハンディ

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Stand

- ※iPadは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Register

- 注文日から2年間

- 注文から30日以内なら使用後で無料返品可

Squareの特徴

- 決済手数料2.50%~!

- android・iOSの両方に対応

- 審査結果は最短15分!面倒な書類提出不要で簡単申込

- 通常の入金サイクルは最短翌営業日&振込依頼後すぐに振り込まれる「即時入金サービス」にも対応

『Square(スクエア)

申し込みはWEB上で完結し、面倒な書類提出は不要です。審査結果は最短で15分でわかるため、審査に不安のある方やカード決済にすぐ対応したい方におすすめです。

スマホそのものを決済端末として利用する「スマホでタッチ決済」や、5種類の決済端末を提供する等、用途に併せて好みの決済端末を利用できるのも特徴の一つです。

stera packの口コミ

日本人でなくても使いやすく、わかりやすい点。画面も見やすく、使いやすい。端末自体もそれほど重くない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- ※初年度は無料

- ※2年目以降は、直近1年間の累計キャッシュレス売上が3,000万円以上の場合は永年無料

- ※スモールビジネスプランはVisa/Mastercardの年間決済額2,500万円以下の事業者限定

- 【対象事業者・利用条件など詳細はこちら】

- スモールビジネスプラン:1.98%~3.24%

- スタンダードプラン:2.70%~3.24%

- ※他行は1回辺り税込220円

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※端末返却ができない場合は利用期間に応じて違約金あり

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※他行は1回辺り税込220円

機能・外部サービス連携

- ※上記以外のPOSレジをご利用の場合でも、個別の連携開発により対応できる可能性があります。

- ※アプリ追加で機能拡張が可能

端末情報

stera terminal

stera packの特徴

- 高性能なマルチ決済端末が導入無料で使える!

- 全30種以上もの決済手段に対応

- VISA、Mastercardの決済手数料は1.98~2.70%!

『stera pack

決済処理に使用するオールインワン決済端末「stera terminal」は導入時に無料提供されます。さらに、保証期間を設けておらず、契約中に端末が故障した場合には無料交換が可能です。また、レシートロール紙も無料で追加発注できます。

契約期間は3年間ですが、「stera terminal」を正常な状態で返却すれば違約金の負担なく、いつでも解約できます。

とくに、Visa、Mastercardの決済手数料は1.98~2.70%と他社より安価なため、これらのカード決済が多く、コスト面を重視する方におすすめです。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

- ※条件により月額0円での提供も可

- ※中小事業者向けプランはVisa/Mastercardの年間決済額2500万円以下の事業者限定

- 中小事業者向けプラン:1.98%~

- 標準プラン:2.00%~

- 月2回

- QRコード決済分のみ月1回

- 例:利用開始月から3ヶ月後に解約する場合は、「残月数9ヶ月×3300円=29,700円」

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 月2回

- QRコード決済分のみ月1回

- 【TEL】365日24時間対応

- 【メール】平日9:00~18:00

機能・外部サービス連携

端末情報

PAYGATE Station

- ※キャンペーン利用で無料

PAYGATEの特徴

- 【初期費用0円】高性能なマルチ決済端末を無料で導入できる!

- 【決済手数料1.98%~】全30種以上もの決済ブランドに対応!

- 【屋外決済にも対応】無料で使えるPOSレジ+プリンター+4G通信付き!

『PAYGATE

このサービスは全30種以上ものキャッシュレス決済に対応しており、1台でカード決済から電子マネー、QRコード決済全ての決済を処理できます。

『PAYGATE Station』は屋外決済の利用にも適しています。端末は持ち運びが容易で、4G通信付きのため、ネット環境がない場所でも決済が可能です。

また、アプリによるカスタマイズも提供しています。例えば、「PAYGATE POS」という無料POSレジアプリをインストールすれば、簡易的なレジとしても機能します。

『PAYGATE Station』はプリンターも内蔵しているため、キッチンカーやイベント・催事出店など屋外で販売を行う事業者の決済業務をこれ1台で完結できます。

さらに、多くの決済サービスでは屋外で交通系電子マネーに対応できないという課題がありますが、『PAYGATE

現在『PAYGATE

ただし、決済手数料は個別見積もりが必要なため、具体的な料率を知りたい方は公式サイト

Airペイの口コミ

低コストで使用でき、シンプルに使いやすい。初めて扱う人でもすぐに慣れる。Airレジと連携しているため、売上データや在庫管理がクラウドで行えるため、どこからでもリアルタイムで状況を把握できる。

可もなく不可もなしで、普通に使えてます。もう少し手数料が安いと更に良いとは思いますが、キャッシュレスな時代なので、便利は便利です。来店数も現金のみより増えているので、結果満足です。

無料でここまで出来るのはすごい。決済手数料も比較的安く、機能面においても直感的に使いやすい。サポートの電話対応も繋がりやすいので不満はない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※iPadまたはiPhoneは加盟店負担

- ※実店舗を持つ飲食業はキャンペーン

- ディスカウントプログラム:無料

- 標準プラン:無料

- ※ディスカウントプログラムは各カードブランドが定める年間決済上限額に満たない事業者専用プラン

- 【対象事業者・利用条件など詳細はこちら】

- ディスカウントプログラム:2.48%~3.24%

- 標準プラン:2.95%~3.24%

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- ※キャンペーンで貸与されたiPadやカードリーダーは解約時に要返却

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- 【電話】年中無休9:30~23:00

- 【チャット】年中無休9:30~20:00

機能・外部サービス連携

端末情報

Airペイカードリーダー

- ※キャンペーン利用で無料

AirペイQR

Airペイタッチ

- ※iPhoneは加盟店が用意

Airペイの特徴

- 今ならカードリーダーが無料!飲食業ならさらにiPadも無料

- 全71種以上もの決済手段に対応

- 入金サイクルは月6回、振込手数料は無料

『Airペイ(エアペイ)

その他の業種でも、導入に必要なカードリーダーが無料貸与される『0円スタートプログラム

また、『全71種以上』もの決済手段に対応しているため、国内からインバウンドまで幅広いキャッシュレス需要をカバーできます。

どうしてもJCBに対応したくない場合は導入すべき決済サービスに注意しよう

現在、JCBの加盟店手数料(決済手数料)は、VISAやMastercardと遜色ない料率であるため、JCBのみ意図的に対応しないメリットは少ないでしょう。

そもそも、決済代行サービスの中には、JCBだけ導入しないといった形で、意図的に特定の決済ブランドのみ対応しないということができないものがあります。

このような決済代行サービスでは、JCBの加盟店審査に通過したにも関わらず、JCB決済を拒むことは加盟店規約に違反してしまいます。最悪、サービスそのものの利用停止処分といったペナルティを食らう場合があるので注意が必要です。

どうしてもJCBに対応したくない場合は、JCBの導入の可否を選択できる決済サービスを利用する必要があります。具体的には、『Square(スクエア)

ただし、JCBを導入しないとJCBが契約業務を執り行っているAMEXやDinersClub、QUICpayといった決済ブランドにも対応できません。これらの決済ブランドはステータスの高い利用者が多いため、高級店や高単価商品を扱うお店では対応しておくべきでしょう。

JCBの導入を選択できる決済サービスは後からJCBを導入することも可能なので、様子を見ながら導入するのも選択肢の一つです。

まとめ

以上、JCBの加盟店手数料(決済手数料)について解説しました。

以前は、JCBの加盟店手数料(決済手数料)は他のカードブランドに比べて高い傾向にありました。しかし、現在ではVisaやMastercardといったカードブランドと横並びまたは、わずかに高い程度に落ち着いています。

JCBは国内シェアが多く、キャッシュレス決済に対応するのであれば、抑えておきたい決済手段の一つです。

この記事で紹介した決済代行サービスなら、導入から運用に至るまで最小限の費用負担でJCB決済に対応可能です。

特におすすめは『Square

『Square

『stera pack

最後に、決済サービスを選ぶ際には、加盟店手数料(決済手数料)や対応ブランドだけでなく、導入コストや入金サイクル、将来の拡張性なども考慮することが大切です。自店舗に適した決済サービスを選び、効果的なキャッシュレス決済を導入しましょう。

各社のお申し込みはこちら

- 初期費用0円~!5種の決済端末を提供

- 対面~オンライン決済まで対応できる豊富な機能

- 審査結果は最短15分!即日カード決済が導入できる

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 決済手数料1.98%~!

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

- カード決済手数料2.48%~

- 今ならカードリーダーが無料!さらに飲食業ならiPadも無料

- 全69種以上もの決済手段に対応

- 2.48%~3.24%

- 2.95%~3.24%

- ディスカウントプログラム:無料

- 標準プラン:無料

【参考】

※1.『イプソス』キャッシュレス決済大規模調査(https://www.ipsos.com/ja-jp/cashless_monthly_survey_no10)

※2.楽天の米国シリコンバレーオフィスが提供する企業間コミュニティ『RakuNest』内のJCB紹介ページ(https://www.rakunest.com/jcb)

コメント