この記事でわかる個人事業主向けの情報

- おすすめのキャッシュレス決済サービス6選

- キャッシュレス決済を導入すべき理由

- キャッシュレス決済サービス選びのポイント

- キャッシュレス決済を導入するメリット

- キャッシュレス決済を導入する前に知っておくべき注意点

この記事では、これからキャッシュレス決済の導入を検討している個人事業主の方に向けて、キャッシュレス決済に対応すべき理由とサービス選びのポイントを解説し、おすすめのキャッシュレス決済サービスを紹介します。

個人事業主におすすめのキャッシュレス決済サービス6選

個人事業主の利用を想定した場合、特におすすめのキャッシュレス決済サービスは以下の6つです。

中でも『Square(スクエア)』は、対面決済からオンライン決済に渡る様々な決済機能を提供しているため、幅広い業種や決済シーンに対応可能です。

続いて、各決済サービスについて、詳しく解説していきます。

一目でわかる!比較一覧表

| 決済サービス |

Square おすすめ |

stera pack |

PAYGATE |

stera tap |

Airペイ |

PayPay |

|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

| 評価 | 4.73/5 | 4.59/5 | 4.32/5 | 4.04/5 | 4.25/5 | 3.60/5 |

| 提供元 | Square株式会社 | SMBC GMO PAYMENT株式会社 | 株式会社スマレジ | SMBC GMO PAYMENT株式会社 | 株式会社リクルート | PayPay株式会社 |

| 決済手段 | 全43種以上 | 全30種以上 | 全30種以上 | 全6種 | 全71種以上 | 全17種 |

| 初期費用 | 無料※決済端末が必要な場合は4,980円~ | 無料 | 無料 | 無料 | 無料※iPadまたはiPhoneは加盟店負担※実店舗を持つ飲食業はキャンペーン | 無料 |

| 月額利用料 |

|

|

|

|

|

|

| 決済手数料 |

|

|

|

|

|

|

| 入金手数料 | 無料※即時入金サービス利用時は入金額の1.5% | 三井住友銀行は無料※他行は1回辺り税込220円 | 無料 | 三井住友銀行は無料※他行は1回辺り税込220円 | 無料 | 無料 |

| 入金サイクル |

|

|

|

|

| 月1回※最短翌日入金の早期振込サービスあり |

| 審査通過率 | ||||||

| POSレジ機能 |

|

|

| なし | 外部のPOSレジと連携可 | なし |

|

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

お申し込みはこちら |

Squareの口コミ

手数料が安く、特に端末の購入なく自分のスマホで決済できるのでありがたいです。審査も早く、イベント出店に間に合い、ありがたかったです。

お客様のお席で決済出来るので、お互いに安心出来る。導入もしやすいし、操作も簡単なので経営者の方にも紹介しやすい。

スタンドタイプを使用しており、決済端末とディスプレイが一体型なっているところが使いやすい。お客様からも喜ばれる。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※決済端末が必要な場合は4,980円~

- 中小企業プラン:無料

- 大型店プラン:無料

- ※中小企業プランは年間決済額3000万円未満の事業者限定

- 中小企業プラン:2.50%~3.25%

- 大型店プラン:3.25%

- ※即時入金サービス利用時は入金額の1.5%

決済ブランド・決済手数料

入金サイクル・運用・サポート

- ※即時入金サービス利用時は入金額の1.5%

- 10:00~18:00(年末年始・臨時休業日除く)

- 端末故障時は専用フォームで24時間申請可

- ※Square Registerのみ注文日から2年間

- Squareリーダー:4,980円

- Squareスタンド:29,980円

- Squareターミナル:39,980円

- Squareハンディ:44,980円

- Squareレジスター:84,980円

機能・外部サービス連携

- ※磁気カードの読み取りは「Squareターミナル」「Squareレジスター」のみ可能

- ※お客さま側での金額入力は不要

端末情報

スマホでタッチ決済

- ※スマホは加盟店が用意

- ※専用端末の提供がないため、保証の概念がない

Square Reader

- ※スマホまたはタブレットは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Terminal

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Squareハンディ

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Stand

- ※iPadは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Register

- 注文日から2年間

- 注文から30日以内なら使用後で無料返品可

Squareの特徴

- 【初期費用0円~】導入後は決済手数料のみで利用できる

- 【審査結果は最短15分】事業実績がない個人事業主でも導入できる!面倒な書類提出は不要!

- 【5種の決済端末】用途に合わせて好みの決済端末が選べる

- 【豊富な決済機能】対面からオンライン決済まで対応!無料のPOSレジ機能も◎

- 【入金サイクルが早い】通常入金は最短翌営業日。振込依頼後、土日祝を問わずすぐに振り込まれる「即時入金サービス」あり

『Square(スクエア)』は、X(旧:Twitter)の共同創設者であるジャック・ドーシーがCEOを務める米国発の決済サービスです。国内では、三井住友カードと業務提携することで、安心して利用できるサービスを提供しています。

『Square(スクエア)』は、幅広い業種・決済シーンに対応しており、機能が充実しています。しかも、個人事業主でも低コストで利用でき、入金サイクルも短いです。さらに独自の審査基準により、審査に不安がある個人事業主でも利用できます。

対面のキャッシュレス決済は、カード決済と電子マネー決済、QRコード決済を含む全43種以上の決済手段に対応しています。決済端末は5種類から好きなものを選ぶことができます。

また、『Square(スクエア)』は、オンライン決済にも対応しています。スポーツジムや習い事の月謝払いなど、オンライン上で決済を済ませ、サービスは対面で提供するといった使い方もできます。

- ネットショップの作成

- 決済用のリンク作成

- カード自動引き落としに対応した自動継続課金(サブスク機能)

- カード決済可能な請求書発行

この他にも、「POSレジ機能」や「お店独自のギフトカードの発行」など、とにかく機能が豊富です。他社サービスなら複数のサービスと契約し、使い分ける必要がありますが、『Square(スクエア)』なら決済回りから店舗管理に至る多くの機能を一括できるのです。

また、『Square(スクエア)』は契約の縛りがありません。決済端末は注文から30日以内なら使用後でも返品できるため、試しに導入してみてお店に合わなければ、いつでも解約することができます。

より多くの決済手段に対応できる他社サービスもありますが、総合的に視ると『Square(スクエア)』は、個人事業主に最もおすすめできる決済サービスです。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

- ※条件により月額0円での提供も可

- ※中小事業者向けプランはVisa/Mastercardの年間決済額2500万円以下の事業者限定

- 中小事業者向けプラン:1.98%~

- 標準プラン:2.00%~

- 月2回

- QRコード決済分のみ月1回

- 例:利用開始月から3ヶ月後に解約する場合は、「残月数9ヶ月×3300円=29,700円」

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 月2回

- QRコード決済分のみ月1回

- 【TEL】365日24時間対応

- 【メール】平日9:00~18:00

機能・外部サービス連携

端末情報

PAYGATE Station

- ※キャンペーン利用で無料

PAYGATEの特徴

- 【初期費用0円】高性能なマルチ決済端末を無料で導入できる!

- 【豊富な決済手段】全30種以上もの決済ブランドに対応!

- 【屋外決済にも対応】無料で使えるPOSレジ+プリンター+4G通信付き!

『PAYGATE(ペイゲート)』は、タブレットPOSレジを提供するスマレジの決済サービスです。

スマレジ導入店舗では、特定の決済ブランドにおける決済手数料の優遇を受けることができますが、スマレジを利用していない個人事業主でも利用できます。今なら通常39,600円の端末代が0円になるキャンペーンを実施しているため、初期費用0円で導入できます。

提供される決済端末『PAYGATE Station』はオールインワンタイプのマルチ決済端末で、周辺機器不要で利用できます。

また、4G回線付きなので、通信環境がない場所や屋外でも利用できます。さらに、簡易的なPOSレジ機能も搭載しているため、キッチンカーやイベントなど屋外での利用にも適しています。

他社サービスでは、通信環境の問題でタクシー業など、屋外で決済する一部の事業者は交通系電子マネーが利用できないことがあります。『PAYGATE』なら通信環境を提供しているため、タクシー業でも交通系電子マネーに対応できます。

ただし、月額サービス利用料として3,300円が掛かるため、手持ちのスマホで『Square』や『Airペイ』のようなモバイル決済端末を使った方がランニングコストは抑えられます。

周辺機器やネット環境を用意する手間が面倒な方や、一台で決済できるオールインワンタイプの決済端末をお探しの方におすすめです。

stera packの口コミ

日本人でなくても使いやすく、わかりやすい点。画面も見やすく、使いやすい。端末自体もそれほど重くない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- ※初年度は無料

- ※2年目以降は、直近1年間の累計キャッシュレス売上が3,000万円以上の場合は永年無料

- ※スモールビジネスプランはVisa/Mastercardの年間決済額2,500万円以下の事業者限定

- 【対象事業者・利用条件など詳細はこちら】

- スモールビジネスプラン:1.98%~3.24%

- スタンダードプラン:2.70%~3.24%

- ※他行は1回辺り税込220円

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※端末返却ができない場合は利用期間に応じて違約金あり

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※他行は1回辺り税込220円

機能・外部サービス連携

- ※上記以外のPOSレジをご利用の場合でも、個別の連携開発により対応できる可能性があります。

- ※アプリ追加で機能拡張が可能

端末情報

stera terminal

stera packの特徴

- 【業界最安水準】クレジットカード決済の決済手数料1.98%~!

- 【豊富な決済手段】全30種以上もの決済ブランドに対応!

- 【初期費用0円】高性能なマルチ決済端末を無料で導入できる!

- 【充実のサポート】契約中は修理・交換無料!レシートロールは何度でも無料発注可!

『stera pack(ステラパック)』は、三井住友カードとGMOの合弁会社『SMBC GMO PAYMENT株式会社』が提供する店舗向け決済サービスです。

決済端末は、1台で決済可能なオールインワンタイプのマルチ決済端末『stera terminal』を利用します。この端末は据え置き型のため、レジカウンターでの決済に限定されますが、加盟店側で周辺機器を用意する必要がありません。

また、機能性が高く、アプリをインストールすることで機能を拡張できます。

POSレジやタイムカードなど、店舗運営に必要な様々なアプリをインストールすることが可能で、この端末とキャッシュドロアさえあれば、レジカウンターとして機能します。

これだけ機能性が高い端末を初期費用0円で導入できます。

月額サービス利用料は初年度は無料です。2年目以降は月額3300円がかかりますが、直近1年間のキャッシュレス決済額が3,000万円以上ある場合は永年無料で利用できます。

VISA、Mastercardの決済手数料は1.98%と他社より低い料率で利用できます。また、契約中は「修理・交換」「レシートロールの発注」が何度でも無料です。

契約期間は3年間ですが、45日以内に端末を返却すれば、違約金の発生はなく、いつでも解約できるので、はじめて決済端末を導入する方でも安心して導入できます。

ただし、申込みから導入までに時間が掛かります。すぐにカード決済を導入したい方は『stera pack』の審査通過を待つ間、一時的に『Square』などの他社端末を利用すると良いでしょう。

詳細情報

基本情報

- 小規模事業者向けプラン:無料

- 標準プラン:無料

- ※小規模事業者向けプランはVisa/Mastercardの年間決済額2500万円以下の事業者限定

- 【対象事業者・利用条件など詳細はこちら】

- 小規模事業者向けプラン:1.98%~2.48%

- 標準プラン:2.70%~3.24%

- ※他行は1回辺り税込220円

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- Android版は最短5営業日

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※他行は1回辺り税込220円

- ※専用端末の提供がないため、保証の概念がない

機能・外部サービス連携

端末情報

stera tap

- ※スマホは加盟店が用意

- ※専用端末の提供がないため、保証の概念がない

stera tapの特徴

- 【初期費用0円】スマホそのものを決済端末として使える!

- 【業界最安水準】月額無料&決済手数料1.98%~!

- 【スピード導入】審査結果は最短15分!申込当日からカード決済に対応!

『stera tap(ステラタップ)』は三井住友カードの連結子会社「SMBC GMO PAYMENT」が展開しているサービスです。

このサービスの特徴は、手持ちのスマホそのものが決済端末となり、別途機器を用意せずにカード決済を受け付けられる点です。

専用端末が不要なため、手元のスマホを活用すれば初期投資ゼロで開始可能です。また、審査は最短15分(Androidの場合は5営業日以内)で完了します。審査通過後すぐにカード決済の受付が可能となるため、早ければ当日から導入できます。

ただし、1事業者につき1契約という制限があり、複数店舗や複数端末での併用はできません。

それでも月額料金がかからず、決済手数料も1.98%~と比較的リーズナブルな料金設定になっています。そのため、これからキャッシュレス対応を検討している方の試験的な導入や、とりあえずカード決済だけでも対応しておきたいという場合に、気軽に始められるのが大きな魅力といえるでしょう。

なお、同じくsteraの名前がついている『stera pack(ステラパック)』は姉妹サービスですが、既にどちらかを導入している場合でも別途で申し込みと審査が必要です。

Airペイの口コミ

低コストで使用でき、シンプルに使いやすい。初めて扱う人でもすぐに慣れる。Airレジと連携しているため、売上データや在庫管理がクラウドで行えるため、どこからでもリアルタイムで状況を把握できる。

可もなく不可もなしで、普通に使えてます。もう少し手数料が安いと更に良いとは思いますが、キャッシュレスな時代なので、便利は便利です。来店数も現金のみより増えているので、結果満足です。

無料でここまで出来るのはすごい。決済手数料も比較的安く、機能面においても直感的に使いやすい。サポートの電話対応も繋がりやすいので不満はない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※iPadまたはiPhoneは加盟店負担

- ※実店舗を持つ飲食業はキャンペーン

利用でiPadが無料

- ディスカウントプログラム:無料

- 標準プラン:無料

- ※ディスカウントプログラムは各カードブランドが定める年間決済上限額に満たない事業者専用プラン

- 【対象事業者・利用条件など詳細はこちら】

- ディスカウントプログラム:2.48%~3.24%

- 標準プラン:2.95%~3.24%

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- ※キャンペーンで貸与されたiPadやカードリーダーは解約時に要返却

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- 【電話】年中無休9:30~23:00

- 【チャット】年中無休9:30~20:00

機能・外部サービス連携

端末情報

Airペイカードリーダー

- ※キャンペーン利用で無料

AirペイQR

Airペイタッチ

- ※iPhoneは加盟店が用意

Airペイの特徴

- 【初期費用0円】カードリーダーが無料!飲食業ならiPadも無料

- 【全71種以上の決済手段に対応】これ一つで国内主要キャッシュレス決済ができる!

- 【シンプルな料金設定】加盟店負担の費用は1.08~3.24%の決済手数料のみ!

『Airペイ(エアペイ)』は、リクルートが提供するCMでもお馴染みの店舗向け決済サービスです。決済には、iPadまたはiPhoneと接続するモバイル決済端末(カードリーダー)を使用します。

現在、『Airペイ(エアペイ)』では、飲食業なら『飲食店限定 キャッシュレス導入0円プログラム』が適用され、iPadとカードリーダーが無料で貸与されます。

一方、飲食業以外では『0円スタートプログラム』が適用され、カードリーダーが無料で貸与されます。手持ちのiPadまたはiPhoneを使えば初期費用0円で導入できます。

最大の特徴は、全71種以上の決済手段に対応していることです。カード決済はもちろん、電子マネーやQRコード決済にも幅広く対応しています。

また、導入スピードが早く、申込内容に不備がなければ、審査は最短で翌営業日~3営業日で完了します。その後2~4営業日で決済端末が配送され、受取次第すぐに利用開始できます。

入金サイクルは、振込先口座が3大メガバンク(三井住友・みずほ・三菱UFJ)なら、月6回と5日おきに入金されます。ただし、QRコード決済分のみ月1回となるため、注意が必要です。

提供元のリクルートは、「ホットペッパー」や「レストランボード」「Airレジ」など、個人事業主や小規模事業者向けのサービスを数多く提供しています。そのため、『Airペイ(エアペイ)』も個人事業主の導入を想定しており、店舗を持つ事業者なら審査難易度も決して高くありません。

決済手段も多く、対面のキャッシュレス決済に限定されたシンプルなサービスなので、とりあえずキャッシュレス対応したい個人事業主におすすめです。

PayPayの口コミ

現金を使いたいという人もいるなかで、やはりPayPayを使う人がさらに増えてきたので、導入していて助かったと感じる場面が増えてきたこと。

普及率が高いことと、その場でチャージして会計ができることで、お食事後の物販購入の際も追加で購入してもらえるチャンスは大きいです。お客様を見ていると、カード決済よりも気軽に使える雰囲気があります。

PayPayはユーザー数が多く、現金を持っていない方でも気軽に買い物をしてもらえる。

キャンペーンを利用し、無料で導入できたのが良かったです。

PayPay銀行があれば手数料も安く、月末締めですぐ入金される点も気に入っています。

詳細情報

基本情報

- 無料プラン:0円

- ライトプラン:1980円(税別)

- 無料プラン:1.98%

- ライトプラン:1.60%~1.98%

- 月1回

- ※最短翌日入金の早期振込サービスあり

決済ブランド・決済手数料

入金サイクル・運用・サポート

- ※最短翌日入金の早期振込サービスあり

機能・外部サービス連携

端末情報

PAYPAY店舗用アプリ

PAYPAY決済用QRコード

- ※専用端末の提供がないため、保証の概念がない

PayPay(直接契約)の特徴

- 【決済手数料がお得】1.76~2.178%(税別1.60~1.98)でPayPay決済に対応

- 【初期費用0円】QRコードの設置のみで導入

『PayPay(ペイペイ)』はPayPay株式会社が提供するQRコード決済サービスです。これまで紹介したサービスは、複数の決済ブランドとの契約を加盟店に代わって行う決済代行サービスです。

通常、決済ブランド側と直接契約する場合、規模の大きな企業でないと技術やコスト上の問題でメリットはありません。

しかし、PayPayは、加盟店との直接契約が可能なシステムを提供しているため、個人事業主でも直接契約できます。直接契約する場合、決済用のQRコードの設置や、決済用アプリでQRコード読み取って決済を行います。

直接契約する最大のメリットは、PayPayとALIPAY系のQRコード決済に1.76%or2.178%(税別1.60%/1.98%)で対応できることです。

1.76%の決済手数料が適用されるには、月額1980円(税別)のPayPayマイストアライトプランへの加入する必要があります。ライトプランは、手数料が安くなる他に、PayPayユーザー向けのクーポン配信や広告出稿が行なえます。

決済代行サービス経由でのPayPay決済は、3.24%の決済手数料がかかるため、少しでも決済手数料を安く抑えたい方は直接契約がおすすめです。

個人事業主がキャッシュレス決済を導入すべき理由

- キャッシュレス決済の市場拡大

- 決済手数料の透明化による引き下げ

- 低コスト・低リスクで導入できる決済サービスの増加

近年、キャッシュレス決済の取引額は増加しており、その結果、決済手数料や端末の価格といった加盟店のコスト負担が軽減されてきました。

それぞれの理由を以下で詳しく解説します。

キャッシュレス決済の市場拡大

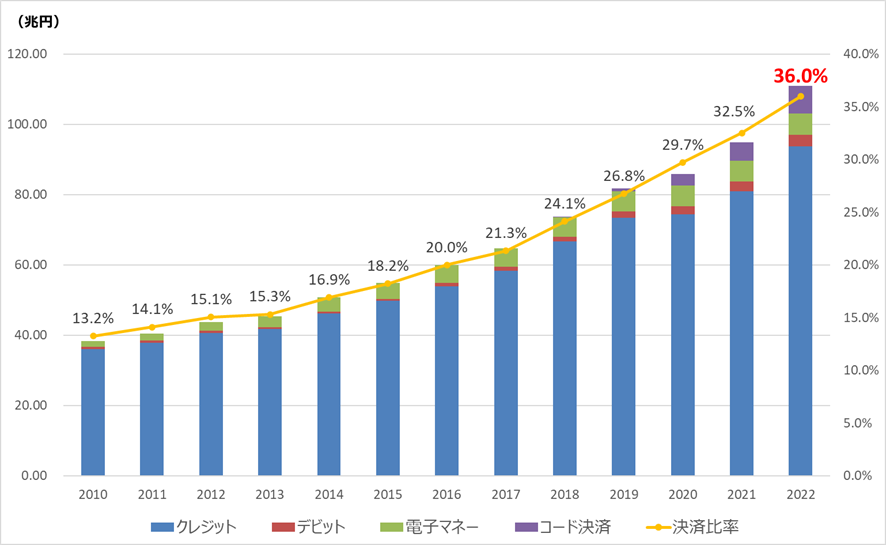

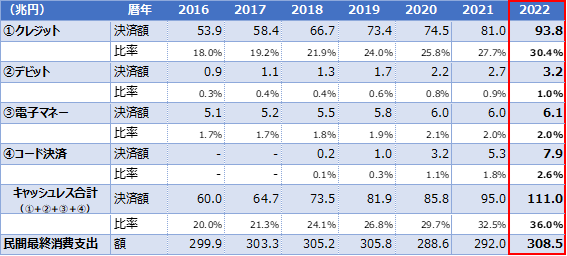

日本国内では、政府主導でキャッシュレス決済の推進に取り組んでいる背景から、その取引額は年々増加しています。キャッシュレス決済の比率は、「2010年の13.2%」から「2022年には36%」と大きく上昇しました。

https://www.meti.go.jp/press/2023/04/20230406002/20230406002.html

キャッシュレス決済の拡大の背景として、スマホの普及によるネットショッピングの利用増加や、感染症対策の一貫として導入が進んだことが挙げられます。

さらに、2019年10月~2020年6月には、政府主導の「キャッシュレス・ポイント還元事業」が実施されました。

- 対象店舗でのキャッシュレス決済時に消費者へ最大5%のポイントが還元

- 中小・小規模事業者(個人事業主を含む)のキャッシュレス化にかかる決済手数料や決済端末の補助

現在は、キャッシュレス決済の導入を目的とした補助事業は実施されていませんが、「キャッシュレス・ポイント還元事業」の流れのまま、決済端末を無料提供するサービスも増えており、費用負担なくキャッシュレス対応することができます。

決済手数料の透明化による引き下げ

以前まで、決済手数料は「加盟店ごとに要見積もり」という形で、料率を公表するサービスは少なく、ブラックボックスに包まれていました。

しかし、政府はキャッシュレス決済の推進を図る中で、公正取引委員会による決済手数料の透明化に関する調査も行っています。

2022年4月、公正取引委員会は次のような考えを示しました。

クレジットカードや他の決済方法の加盟店管理市場において、加盟店・アクワイアラ間の加盟店手数料の交渉や、アクワイアラ間の競争を促進する観点から、自らがカード発行や加盟店管理を行わない国際ブランドにあっては、我が国においても、インターチェンジフィーの標準料率を公開することが適当である

経産省:クレジットカードのインターチェンジフィーの標準料率が公開されました

これを踏まえ、Visa、Mastercard、Union Pay (銀聯) のインターチェンジフィーの標準料率、およびJCBのクレジットカードの加盟店手数料の配分率が公開されました。

さらに、翌年の2023年4月には、これまで高いとされていたJCBの決済手数料がVISAやMastercardと同等の料率に引き下げられることになりました。

低コスト・低リスクで導入できる決済サービスの増加

以前まで、決済端末は価格が高額で、初期費用に10万円近くかかることも珍しくありませんでした。

2013年には、米国発の決済サービス『Square(スクエア)』、2015年にはリクルートの決済サービス『Airペイ(エアペイ)

』など、スマホやタブレットを決済に用いるモバイル決済端末を提供するサービスが登場しました。

- 決済端末が安い

- 事業規模を問わず、一律3%台の決済手数料で利用できる

モバイル決済端末の登場で決済端末の相場が下がり、サービスによっては、オールインワンタイプのマルチ決済端末も初期費用0円で導入することができます。

『stera pack(ステラパック)

また、契約期間や違約金を定めることなく、いつでも解約できるサービスが増えてきました。

つまり、キャッシュレス決済を導入するハードルは大きく下がっており、個人事業主でもお試し感覚で手軽に導入できるようになっているわけです。

個人事業主向け|キャッシュレス決済サービス選びのポイント

個人事業主がキャッシュレス決済サービスを選ぶ上で、重要になるポイントを9つ挙げると以下の通り。

- 対応可能な決済手段

- 初期費用

- 運用に掛かる各種費用

- 保証とアフターサポート

- 入金サイクル

- 決済端末の種類

- 審査・導入スピード

- POSレジ連携

- 決済機能

つまり、「ニーズの多い決済手段に低コスト・低リスクで対応する」ことです。

それでは一つずつみていきましょう。

ポイント.1|対応可能な決済手段

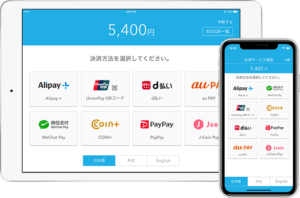

キャッシュレス決済と言っても、その種類は様々です。対面決済におけるキャッシュレス決済は、大きく以下の3つに分けられます。

- カード決済

- 電子マネー決済

- QRコード決済

キャッシュレス決済の受付に対応する上で重要なのは「使われる決済手段に対応すること」です。

2022年の経産省の調査によると、キャッシュレス決済の比率は全体の36%となりました。そのうち、クレジットカード決済が30%を占めています。

(出典)経済産業省「2022年のキャッシュレス決済比率を算出しました」

ただし、この比率は決済額におけるものです。

クレジットカードは以下の特性によって、他のキャッシュレス決済に比べて、決済額が大きくなりがちです。

- 手持ちの現金以上に買い物ができる

- 分割払いやボーナス払いによって、まとまった収入が入る時期に支払いを先送りできる

- オンライン取引において、他のキャッシュレス決済より利用できるWEBサービスが多いこと

- 他のキャッシュレス決済は、残高のチャージや支払いにクレジットカードが使用されることがある

つまり、上記の表からカード決済の割合が多いからといって、カード決済だけ対応すれば良いわけではありません。

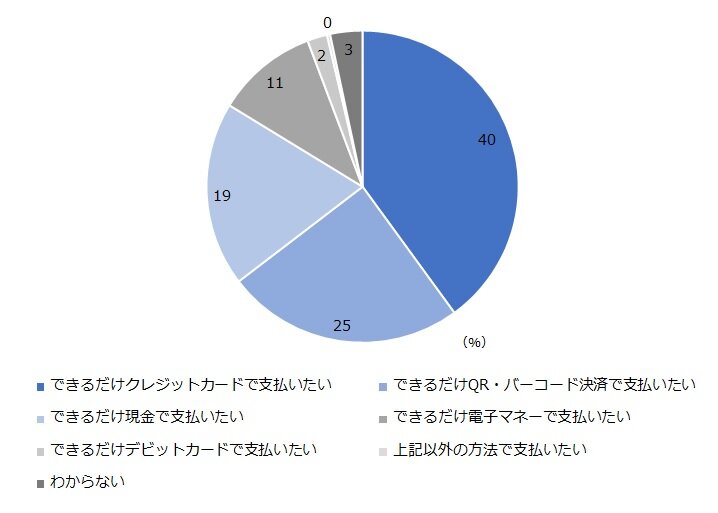

NIRAの2023年の調査では、78%の人が「できるだけキャッシュレス決済で支払いたい」と回答しました。このうちの「40%がクレジットカード」「25%がQRコード決済」「11%が電子マネー」をできるだけ支払いたい決済手段と回答しています。

(出典)NIRA総合研究開発機構(2023)「キャッシュレス決済実態調査2023(速報)」

もっとも、消費者のニーズが高い決済手段がクレジットカードであることに変わりはありませんが、4人に一人は、QRコード決済を使いたいことがわかります。これは、現金で支払いたいと回答した19%より割合が多いです。

このことから、対応しておくべき決済手段は、クレジットカード決済とQRコード決済ということになります。

ただし、決済ブランド(VISA、Mastercardなど)によって、使われるものとあまり使われないものが存在します。

とくに、QRコード決済には、多くの企業が参入し、乱立状態です。これら全てに対応する必要はなく、利用者や加盟店が多いものに対応すれば問題ありません。

決済手段別に、国内主要決済ブランドと言われるものは以下の通りです。

| カード決済 |  Visa  Mastercard  JCB  AMEX |

| 電子マネー決済 |  交通系IC[popup_trigger id="24970" tag="span"]詳細[/popup_trigger]  nanaco  WAON  iD  QUICPay |

| QRコード決済 |  PayPay  d払い  楽天ペイ |

ちなみに、QRコード決済はPayPayの利用者が頭一つ抜けています。2022年のキャッシュレス推進協議会の調査データを基に、PayPayが集計した結果によると、QRコード決済シェアの67%をPayPayが占めていることがわかりました。

つまり、対応可能な決済手段でサービスを選ぶ場合、以下の5つの決済ブランドを抑えておくことが重要です。

- カード決済…VISA、Mastercard、JCB、AMEX

- QRコード決済…PayPay

決済サービスを選ぶ際には、上記の決済ブランドに対応しているかチェックしておきましょう。

ニーズの多い5つの決済ブランドに対応する決済サービス

ポイント.2|初期費用

キャッシュレス決済を導入する上で必要な初期費用は「決済端末」と「それを使用するための周辺機器」の代金です。

決済端末の価格や、必要な周辺機器は決済端末によって異なります。

ここでは、

- モバイル決済端末…スマホやタブレットとBluetooth接続するタイプ

- マルチ決済端末…1台の端末で完結するオールインワンタイプ

上記、2つの決済端末の初期費用について、簡単に解説します。

モバイル決済端末の場合

『Airペイ(エアペイ)』や『STORE決済』などが提供するモバイル決済端末は「手のひらサイズのカードリーダー」と「スマホまたはタブレット」をBluetooth接続して決済します。また、紙で明細発行する場合にはレシートプリンターが必要です。

つまり、初期費用は「カードリーダー」「スマホまたはタブレット」「レシートプリンター」の3点の代金です。

なお、メールやSMSでデジタルレシートの送付に対応している決済サービスでは、プリンターは無くても利用できます。

すでにPOSレジ等でタブレットを利用している店舗では、追加で必要な機器はカードリーダーのみです。

オールインワンタイプのマルチ決済端末の場合

一方、周辺機器を必要としないオールインワンタイプのマルチ決済端末では、初期費用は決済端末の代金となります。

近年、決済サービスの中には、決済端末を無料提供するものも珍しくありません。必要な周辺機器が全て手元にある場合や、端末不要のマルチ決済端末なら、初期費用0円で導入することも可能です。

端末を無料提供する決済サービス

ポイント.3|運用に掛かる各種費用

キャッシュレス決済導入後、継続的に発生する費用は、主に以下の3つが挙げられます。

- 決済手数料…キャッシュレス決済の売上に対して一定の割合で発生する手数料

- 月額サービス利用料…サービスを利用するために毎月支払う固定費用。無料のサービスもあれば、プランや端末によって有料の場合もある

- 入金手数料…キャッシュレス決済の売上を振り込む際に発生する手数料

決済手数料

決済手数料は3.24%が相場です。最近では「中小事業者向けプラン」を提供するサービスも増えており、クレジットカードの決済手数料1.98%~2.50%と、より低い料率で利用できます。

月額サービス利用料

月額サービス利用料は、無料のサービスもあれば、月々3,000円程度の費用が発生するサービスもあります。

例えば、『stera pack』は、高機能なオールインワン決済端末「stera terminal」を利用できるサービスで、初年度のサービス利用料は無料です。2年目以降は月額3,300円(税込)が発生しますが、年間のキャッシュレス取扱高が3,000万円以上という条件をクリアすれば永年無料です。

さらに、契約期間中は端末の修理・交換やレシートロール紙も無料提供されるため、予期せぬ出費を抑えつつ、充実したサポートを受けながら店舗運営が可能です

入金手数料

入金手数料は、決済サービスによります。決済額や金融機関を問わず無料のものから、指定の金融機関以外は1回辺り200~300円の入金手数料が掛かるものまで様々です。

月額費用・各種手数料で選ぶ決済サービス

ポイント.4|保証とアフターサポート

決済端末は電子機器のため、時間と共に故障のリスクが考えられます。

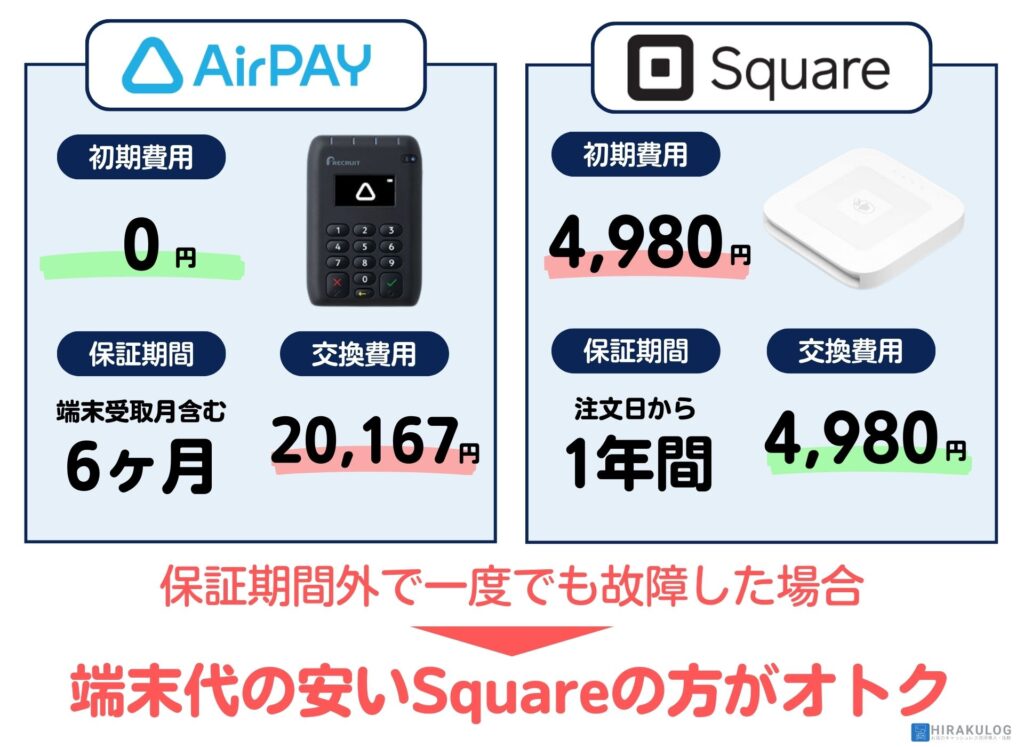

多くの決済サービスは、6ヶ月~1年の保証期間を設けていますが、その後の故障時は修理・交換費用を加盟店が負担しします。そのため、導入時に無料で決済端末が提供されても、長期的な運用を見据えるとトータルのコストが高くつく可能性があります。

例えば、『Airペイ(エアペイ)』では、カードリーダーを無料するキャンペーンを実施していますが、保証期間は端末受取月を含む6か月と短く、故障時の交換費用は20,167円です。

一方、『Square』は、決済端末を購入する必要がありますが、価格が4980円と安価です。そのため、一度でも保証期間外に端末が故障すれば、『Square』の方がトータルの費用負担は安く済みます。

また、『stera pack』のように、契約中は何度でも修理・交換が無料のサービスも存在します。

このようにサービスによって、保証やアフターサポートの充実度には違いあるため、導入時にチェックしてくことをおすすめします。

故障時の費用負担が少ない決済サービス

ポイント.5|入金サイクル

キャッシュレス決済の売上は、後日、指定口座に振り込まれます。現金払いと異なり、すぐに手元に入らないため、資金繰りやキャッシュフローの計画に影響が出ることがあります。

入金サイクルはサービスによって異なり、早いものでは決済の翌営業日、遅いものでは月末締め・翌月入金といったケースまでさまざまです。そのため、キャッシュレス決済を導入する際は、手数料だけでなく「いつ入金されるか」を事前に把握しておくことが重要です。

一方で、近年は通常の入金サイクルとは別に、売上の入金タイミングを早められるサービスを提供する事業者もあります。たとえば『Square』では、手数料を支払うことで、振込依頼後、土日祝を問わずすぐに売上が指定口座へ振り込まれる「即時入金サービス」を提供しています。

法人に比べて、事業規模の小さい個人事業主は、資金繰りに余裕がない方も珍しくないでしょう。利益が出ていても、現金不足に陥らないよう、入金サイクルはできるだけ早いものを選ぶことをおすすめします。

入金サイクルが早いサービス

ポイント.6|決済端末の種類

決済端末には様々な種類があり、それぞれの端末には独特の特性があります。以下に、代表的なものを4つ挙げてみました。

| モバイル決済端末 | オールインワン決済端末 (据置型) | オールインワン決済端末 (ポータブル型) | QRコード | |

|---|---|---|---|---|

| おすすめ ポイント |  |  |  |  |

| メリット | コンパクトなので場所を取らない 導入が早いものが多い 持ち運びができる | 機能性が高い 周辺機器が不要 有線接続なので安定した決済が行える | 機能性が高い 周辺機器が不要 持ち運びができる | 導入がお手軽 導入費用がかからない 決済手数料が安価 |

| デメリット | スマホやタブレットが必要 | レジカウンターでしか決済できない 導入に時間がかかるものが多い | 導入に時間がかかるものが多い | 対応できる決済手段が限定的 POSレジ連携に対応できない |

モバイル決済端末は、スマホやタブレット端末とBluetooth接続して利用するため、端末自体に求められる機能が少なく、低価格です。そのため、導入のハードルが低く、個人事業主に特に人気です。

マルチ決済端末は、1台で決済からレシート印刷までの一連の作業が可能なオールインワンタイプです。しかし、申込から導入に時間がかかるものが多いです。

また、マルチ決済端末の中でも据置型のものは、レジカウンターに設置するため、持ち運びができません。そのため、客席で決済したいレストランや、レジカウンター以外で接客から会計まで行う販売店には不向きです。

このように「実際にどういったシーンで決済するのか」具体的なイメージを持つことで、自分に合った決済端末を選ぶことができるでしょう。

モバイル決済端末を提供するサービス

ポータブル型オールインワン決済端末を提供するサービス

据置型オールインワン決済端末を提供するサービス

QRコードを提供するサービス

ポイント.7|審査・導入スピード

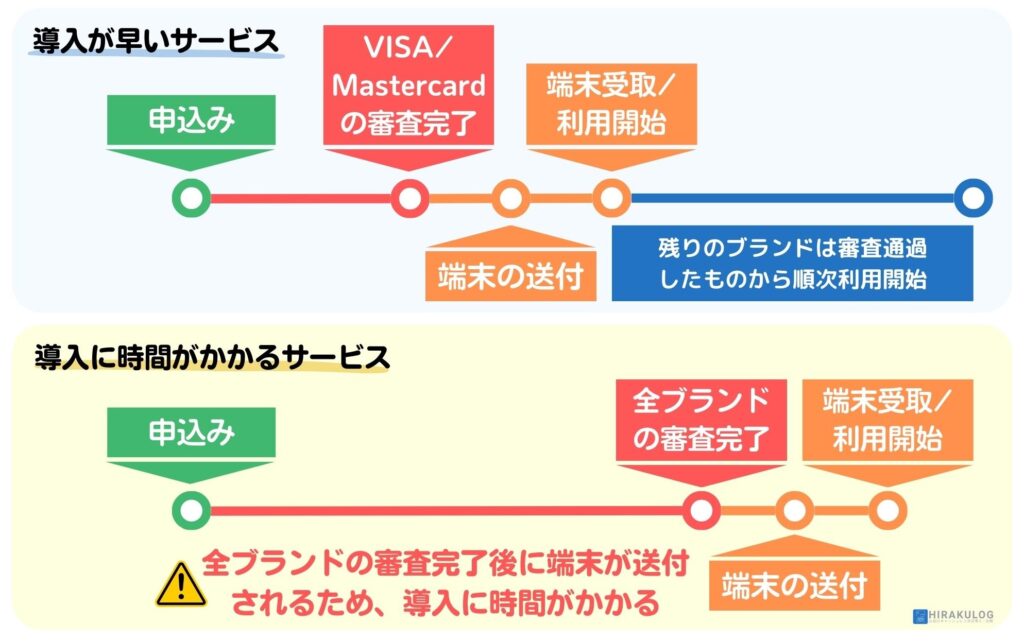

審査から導入までの流れは決済サービスによって異なります。

導入が早いサービスでは、VISA、Mastercardの審査通過時点で端末を送付し、受け取り次第、利用可能です。残りの決済ブランドは、審査に通過したものから順次、利用できます。

一方、導入に時間がかかるサービスは、全ての決済ブランドの審査が完了するまで、端末は送付されません。

また、審査に時間が掛かっても、審査に落ちる可能性があります。個人事業主の場合、法人に比べて審査落ちする可能性が高いため、導入を検討しているサービスの審査に時間がかかる場合、審査が早いサービスと併せて申込を行うなど、工夫が必要です。

導入が早い決済サービス

ポイント.8|POSレジ連携

POSレジと決済端末を連携させることで、レジ上の会計情報が決済端末に自動的に連動します。これにより、会計金額の入力の二度打ちが不要となり、作業効率が向上します。

もちろん、決済端末は単体でも利用できるので、POSレジとの連携は必須ではありません。

しかし、ピークタイムに多くの顧客の会計処理が必要なお店の場合、連携しておくことで、会計作業がスピーディになるだけでなく、金額の入力ミスなどの人為的なエラーを減少させることができます。

連携できるPOSレジが充実している決済サービス

ポイント.9|決済機能

飲食店や美容室のような都度払いがメインのお店では、決済端末を利用した対面決済機能があれば、問題ありません。

しかし、パーソナルジムや習い事のような月謝制のサービスでは「継続課金機能」、オンラインでの注文を受け付けるには「オンライン決済」にも対応できる決済サービスを選ぶ必要があります。

対面決済とオンライン決済、両方に対応する決済機能を提供するサービスは非常に限定的です。しかし、多様な決済機能を持つことで、顧客の選択肢を増やし、利便性を高めることができます。

決済機能が充実しているサービス

個人事業主がキャッシュレス決済を導入するメリット

キャッシュレス決済を導入するメリットは様々ですが、ここでは代表的なものを5つ挙げていきます。

- 売上の増加

- 集客効果

- 顧客満足度の向上

- 業務効率化・セキュリティの向上

それぞれの理由を詳しく解説します。

メリット.1|売上の増加

キャッシュレス決済を導入する最大のメリットは、売上の増加が期待できることです。

- 手持ちの現金以上に買い物ができる

- 支払いを先送りできる

- 支出に対する心理的なバリアが低くなる

手持ちの現金以上に買い物ができる

キャッシュレス決済に対応することで、現金の持ち合わせがない消費者の購入機会を増やすことができます。

クレジットカード決済なら与信枠内で支払いができ、デビットカードなら銀行預金から直接支払いができます。また、PayPayのようなQRコード決済では、銀行口座から残高チャージが可能です。

支払いを先送りできる

クレジットカード決済なら支払いは翌月以降に先送りできるため、現金に余裕がない時期でも商品購入やサービスの利用が可能です。

さらに、ボーナス払いや分割払いを活用すれば、収入に余裕があるときに支払いができ、高額な商品や、サービスを利用するハードルが下がります。

支出に対する心理的なバリアが低くなる

また、現金を物理的に手放すことは、消費者に「お金を使う」という実感をもたらします。一方、キャッシュレス決済は物理的な現金のやり取りがないため、支出に対する心理的なバリアが低くなります。そのため、購買意欲の促進や、単価アップに繋がります。

これらの要因から、キャッシュレス決済を導入することで売上の増加が期待できるのです。

メリット.2|集客効果

キャッシュレス決済を導入することで、集客効果にも期待ができます。

- ポイント還元を受けられる

- 地域限定キャンペーンに参加できる

- 現金を好まない消費者層の取り込み

- インバウンド消費者の取り込み

- 検索やアプリ内の店舗紹介

ポイント還元を受けられる

キャッシュレス決済を使用することで受け取れるポイントは、消費者にとっての魅力的な来店動機となります。

例えば、近隣に同じ商品やサービスを同じ値段で提供する店舗が複数ある場合、ポイント還元が受けられる店舗が選ばれやすくなります。

また、飲食店では、宴会シーズンなど大人数で利用される際、クレジットカードでの支払い、ポイントを獲得したいと考える幹事もいるでしょう。このような場合、そもそもカードが使えるお店が選ばれる前提条件となります。

地域限定キャンペーンに参加できる

キャッシュレス決済の中には、日本全国の各地方自治体と連携し、地域経済を盛り上げるためのキャンペーンを実施するものもあります。

特に、PayPay、au PAY、d払い、楽天ペイといったキャリア通信系のQRコード決済4社が積極的にキャンペーンを展開しています。

地域限定キャンペーンのポイント還元率は非常に高く、決済額の10~30%ものポイント還元を受けることができます。

加盟店は追加の広告費用を負担なくキャンペーンに参加でき、対象のキャッシュレス決済に対応するだけで集客効果に期待できます。

現金を好まない消費者層の取り込み

以下のような理由から現金払いを好まない消費者も少なくありません。

- お会計に時間がかかる

- ATMでの引き出しが面倒

- 常に財布を持ち歩かなければいけない

キャッシュレスでの支払いなら、こうした面倒事が解決されます。

実際に、NIRA総合研究開発機構の2023年の調査によれば、全体の78%の人が「できるだけキャッシュレス決済で支払いたい」と回答しています。

(出典)NIRA総合研究開発機構(2023)「キャッシュレス決済実態調査2023(速報)」

したがって、キャッシュレス決済を導入することで、これらの消費者のニーズに応えると同時に、現金払いを好まない消費者層の取り込みが期待できます。

インバウンド消費者(外国人観光客)の取り込み

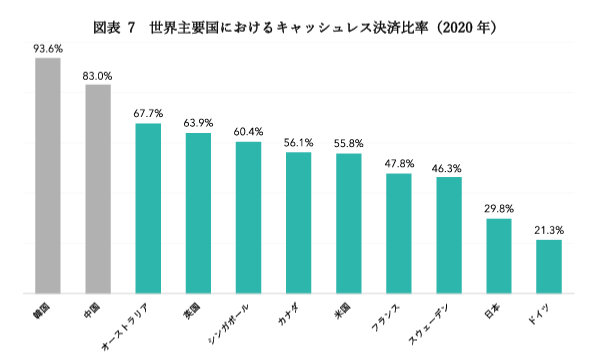

世界各国では、キャッシュレス決済が一般的で、日常的に利用されています。

一般社団法人キャッシュレス推進協議会が公表した「キャッシュレス・ロードマップ2022」による、世界各国のキャッシュレス決済比率は以下の通りです。

(出典)一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ2022」

日本でのキャッシュレス決済比率は「2022年で36%」と、海外と比べるとまだまだ低いレベルです。

また、外国人観光客にとって、日本円への両替には手間も手数料もかかります。さらに、持ち合わせている現金は限られているため、キャッシュレス決済でなければ支払いができない場合もあるでしょう。

外国人観光客の集客を積極的に行っていく場合、キャッシュレス決済への対応は必須と言っても過言ではありません。

検索やアプリ内の店舗紹介

キャッシュレス決済に対応している店舗は、各決済サービスのホームページやアプリに紹介され、近くの対応店舗を簡単に探すことができます。

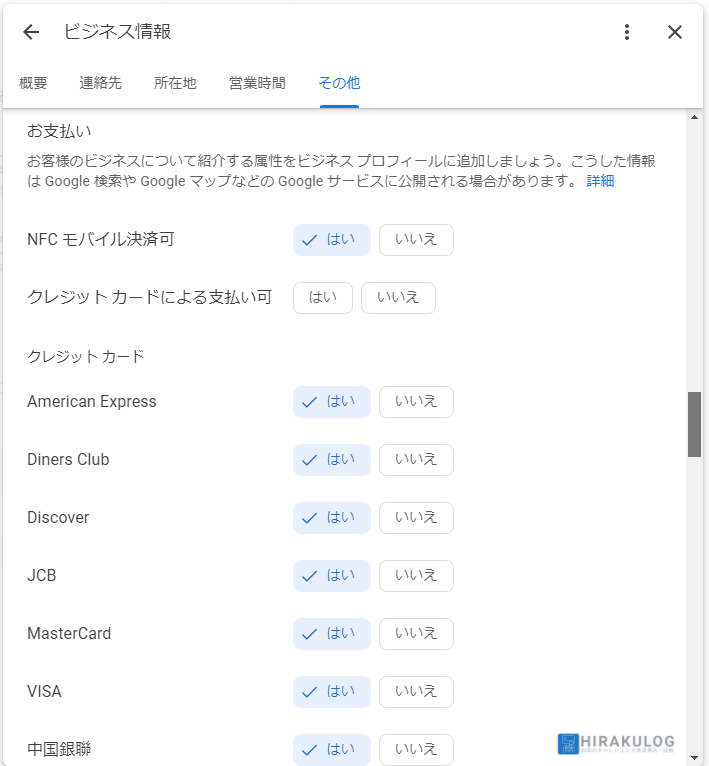

また、Googleビジネスプロフィール上で、「カードによる支払い可」といった設定をすることで、「カードが使えるお店」などのキーワードで検索すると、Google マップ上に近隣のカードが使えるお店として表示されます。

さらに、グルメサイトなどの情報サイトに掲載している場合、「カードが使えるお店」など決済手段別の特集ページや、検索の絞り込み条件にキャッシュレス対応が設けられていることがあります。

このようにWEB上から集客を行う上で、キャッシュレス決済に対応することで、露出拡大に繋がり、結果として集客に期待ができます。

メリット.3|顧客満足度の向上

キャッシュレス決済を導入することで、顧客満足度が向上し、来店頻度が増えたり、再来店の促進にも期待ができます。

- 支払いにかかる時間が短くなる

- 支払いの選択肢が増える

- ポイント還元によるお得感

支払いにかかる時間が短くなる

キャッシュレス決済は現金払いに比べて、スムーズにお会計が完了します。現金の場合、取り出しや釣り銭の受け渡しに時間がかかりますが、キャッシュレスではカードやスマホを読み取るだけで決済ができるため、手早く終わります。

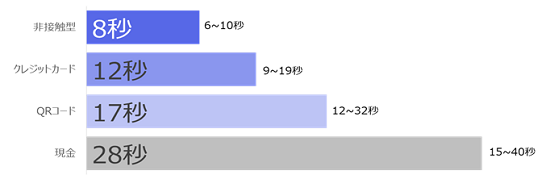

過去にJCBが行った実証実験では、キャッシュレス決済は現金よりも平均16秒速く、非接触型に限ると現金より20秒速く決済できるという結果も出ています。

(出典)JCB「決済速度に関する実証実験結果」

さらに、子どもを抱えている時や手荷物が多い場合でも、現金の取り出しや釣り銭の受け渡しの手間が省けるため、キャッシュレス決済は非常に便利です。

このように、キャッシュレス決済は支払いにかかる時間を短縮し、顧客のストレスを軽減することで、顧客満足度の向上に繋がります。

支払いの選択肢が増える

多くの決済手段に対応することで、顧客は、自分の経済状況や利用しているサービスに合わせて、支払い方法を選べるため、利便性が増します。

例えば、「商品が欲しいけど、支払いを先送りにしたい」場合には、クレジットカードを使ったり、QRコード決済の後払いを利用することができます。

また、「通勤途中で急な買い物があったけど、現金が不足している」場合、電子マネーやQRコードならスマホさえ持っていれば、支払いができます。

このように、支払いの選択肢が増えることで、様々な顧客の悩みを解決したり、ニーズに応えることができ、顧客満足度向上に繋がります。

ポイント還元によるお得感

多くのキャッシュレス決済サービスは、利用するたびにポイントが貯まります。

特定のポイントを貯めたい場合や、キャンペーンを利用したい場合には、関連する決済手段を選択することで、顧客はお得に買い物やサービスの利用ができます。

さらに、PayPayやd払いなどのQRコード決済サービスでは、ポイントを貯めるだけでなく、支払い時にポイントを使用することも可能です。

これにより、顧客はお得感を感じ、再度利用したくなる動機付けとなります。

メリット.4|業務効率化・セキュリティの向上

キャッシュレス決済を導入することで、業務効率化やセキュリテイの向上にも期待ができます。

- 精算ミスの低減

- 締め作業の効率化

- 定期的な支払いの自動化

- 盗難や紛失のリスク低減

精算ミスの低減

キャッシュレス決済は物理的なお金のやり取りがないため、レジでの釣り銭の間違いや計算ミスがなくなります。

そのため、スタッフが間違いを修正する時間が省け、誤差による損失も防ぐことができます。

締め作業の効率化

キャッシュレス決済に対応することで、物理的なお金の取り扱いが少なくなります。そのため、営業後の締め作業で、現金を数える量が減るため、締め作業を効率的に行うことができます。

定期的な支払いの自動化

『Square(スクエア)』など、一部の決済サービスでは、一定期間ごとにクレジットカードの自動引き落としに対応した「自動継続課金」機能を提供しています。

この機能により、毎月、顧客へ料金を請求する手間が減り、支払い漏れや遅延も防ぐことができます。特に、パーソナルジムや習い事などの月謝払いなど、定期的な支払いが必要な場合には大変便利です。

盗難や紛失のリスク低減

また、現金の取扱いが少なくなることで、現金の盗難や紛失のリスクが低減します。仮に強盗や空き巣の被害にあっても、キャッシュレス決済の売上分は盗まれることがなく、被害を最小限に抑えることができます。

個人事業主がキャッシュレス決済を導入する前に知っておくべき注意点

キャッシュレス決済を導入する前にいくつかの注意点を頭に入れておくことで、後々のトラブルや失敗を避けることができます。

- 加盟店審査が必要

- 資金繰りとキャッシュフロー管理

- 決済端末以外の必要機器

- キャッシュレス決済への対応の周知

- 契約の縛りと解約時の条件を確認しておく

- 通信環境と安定性

これらを踏まえることで、キャッシュレス決済の導入をスムーズに進めることができます。

一つずつ見ていきましょう。

注意点.1|加盟店審査が必要

キャッシュレス決済を導入する上で、加盟店審査は避けて通れません。この審査では、不正利用やお客様とのトラブルが多い商品・サービスの取扱いがないか確認されます。

多くの場合、申込情報を基に、事業の実態が確認されるため、これから開業する方は審査に通過しにくいことがあります。しかし、『Square(スクエア)』のように、申込時の審査基準を下げ、利用状況を重視することで、審査に通りにくい方でもカード決済を提供するものも存在します。

また、『Square(スクエア)』は、審査結果が最短15分、遅くても3営業日ほどでわかるため、審査に不安な方はとりあえず申込みをしてみると良いでしょう。

注意点.2|資金繰りとキャッシュフロー管理

キャッシュレス決済の売上は、後日指定口座に入金されるため、現金としてすぐに手元に入りません。

そのため、運転資金に余裕がない場合、入金サイクルができるだけ短いサービスを選ぶ必要があります。

- Square…通常入金は最短で翌営業日。振込依頼後、土日祝を問わずすぐに振り込まれる「即時入金サービス」あり

- stera pack…最短で翌2営業日入金

入金サイクルは決済サービスごとに異なるため、導入前に充分に確認しておきましょう。

注意点.3|決済端末以外の必要機器

決済端末の種類によっては、スマホやタブレット、プリンターなど別途機器が必要です。決済端末を無料提供するサービスでも、周辺機器は加盟店側で用意する必要があります。

とくに注意が必要なのは、スマホやタブレットの対応OSです。

例えば、『Airペイ(エアペイ)』はiOS端末しか利用できず、Android端末には非対応です。

また、複数の決済端末を提供している『Square(スクエア)』では、iOS・Androidのどちらでも利用できる端末と、Android端末しか利用できないものがあります。

同じサービスでも決済方式や端末によって対応OSが変わる場合があるので、導入前に充分な確認が必要です。

注意点.4|キャッシュレス決済への対応の周知

せっかくキャッシュレス決済を導入しても、使えることが顧客に伝わらなければ意味がありません。

決済サービスを導入すると、決済端末と一緒にブランドロゴのステッカーが送られてきますので、レジ周りや店舗の入口など目立つところに掲示しておきましょう。

また、お店のホームページや予約サイト、Googleビジネスプロフィール、SNS等、WEB上でもキャッシュレス決済に対応していることを掲載しましょう。

キャッシュレス決済を使えるお店として、お客様が見つけやすくすることは、キャッシュレス決済による集客効果を高める上で非常に重要です。

注意点.5|契約の縛りと解約時の条件を確認しておく

キャッシュレス決済を導入したものの、期待した集客効果や売上アップが得られず解約したいことや、使い勝手に不満を感じ、他社サービスへの乗り換えを考えることもあるでしょう。

そんな時に備えて、契約期間や違約金、解約時の条件を予め確認しておくことが重要です。

当記事で紹介しているサービスの中で、『PAYGATE』を除いて、契約期間やその他の縛りは存在しません。

ただし、『stera pack』や『Airペイ』では、解約時に端末の返却が求められ、応じない場合には端末代を請求される場合があるので、注意が必要です。

注意点.6|通信環境と安定性

決済端末は、インターネットを通じて、決済処理を行います。

ほとんどの決済端末は、Wi-Fi環境やキャリア通信で接続しますが、据置型の決済端末は有線LANでの接続が必要なものもあります。この場合、LANケーブルを配線する必要があるため、レジカウンターに配線できるか導入前にチェックしておくと良いでしょう。

また、通信環境が不安定な場所で利用すると、決済エラーが起きてしまいます。特にモバイル決済端末は中継する機器が多いため、マルチ決済端末に比べて決済エラーが起きやすいです。

飲食店の厨房機器など電波干渉する機材が多い環境で使用する場合、注意が必要です。

加盟店審査の通過率を上げる方法は?

個人事業主は法人と比べて、信用度が低く見なされるため、加盟店審査の通過できる可能性が低いとされます。

加盟店審査の通過率を上げるには、以下の2つを徹底しましょう。

- 申込情報と必要書類をきちんと用意すること

- 書類不備や追加の書類提出を求められた場合は速やかに対応すること

しかし、OPEN前の店舗や開業したての個人事業主の場合、事業実態の確認が困難なことから加盟店審査に落ちてしまう可能性が高くなります。

唯一、『Square(スクエア)』は利用状況を重視する途上審査重視型のため、申込みすれば、基本的にカード決済の利用が可能となります。つまり、申込時の審査基準を下げ、利用状況から禁止商材の取り扱いがないか、不正利用はないかのチェックが強化されています。

審査が不安な個人事業主の方は『Square(スクエア)』でキャッシュレス決済をはじめてみてはいかがでしょうか?

まとめ

最後に、この記事で紹介した決済サービスについて、どのような方におすすめなのか簡単にまとめると以下の通りです。

- 個人事業主に最もおすすめな決済サービスは『Square(スクエア)

』

- ネット通信付きのオールインワン端末をお探しなら『PAYGATE(ペイゲート)

』

- VISA、Mastercardの決済手数料1.98%~で使いたいなら『stera pack(ステラパック)

』

- 手軽さとコスト重視でカード決済に対応したいなら『stera tap

』

- より多くの決済手段に手軽に対応したいなら『Airペイ(エアペイ)

』

- 決済手段の多さより、決済手数料がネックなら『PayPay(ペイペイ)

(直接契約)』

この記事がこれからキャッシュレス決済への対応を検討している個人事業主の方にとって、最適な決済サービス選び役立てば幸いです。

個人事業主におすすめの決済サービス

- 初期費用0円~!5種の決済端末を提供

- 審査結果は最短15分!即日カード決済が導入できる

- 対面~オンライン決済まで対応できる豊富な機能

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 決済手数料1.98%~!

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

コメント