この記事でわかること

- クレジットカード端末機の基礎知識

- クレジットカード端末機を選ぶ7つのポイント

- おすすめのクレジットカード端末機7選

- クレジットカード端末機を導入するメリットと注意点

カード決済に対応したいけど、決済端末はどれがいいの?

決済端末を導入する上での注意点やデメリットをしっかり知っておきたい!

この記事では、クレジットカード端末機の基礎知識や選ぶ際の重要なポイントを詳しく解説しています。さらに、おすすめの7つの決済端末を厳選して比較解説します。

記事の後半では、カード決済に対応するメリットと注意点についても深く掘り下げていきます。

ぜひ最後までご覧いただき、お店にぴったりの決済端末の選び方や、カード決済導入の是非を判断する際の参考にしてみてください。

【PickUP!】おすすめのクレジット端末機3選

- 初期費用0円~!5種の決済端末を提供

- 審査結果は最短15分!即日カード決済が導入できる

- 対面~オンライン決済まで対応できる豊富な機能

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

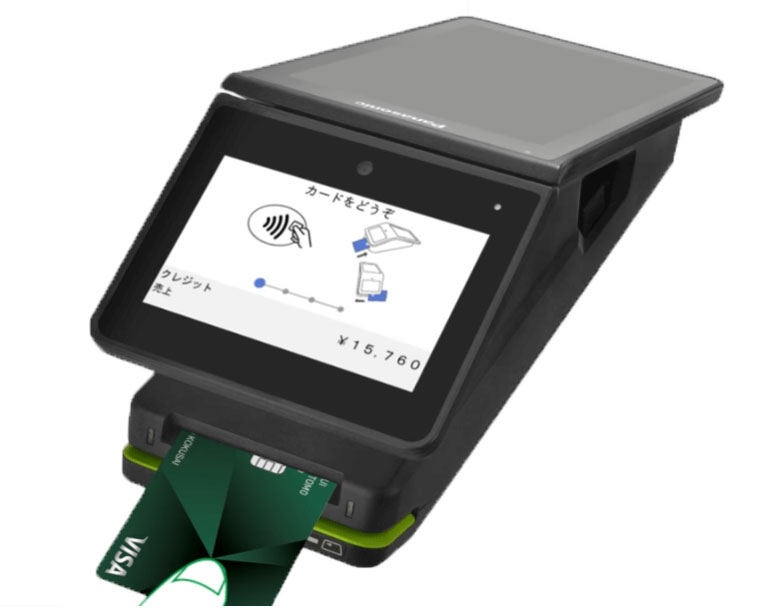

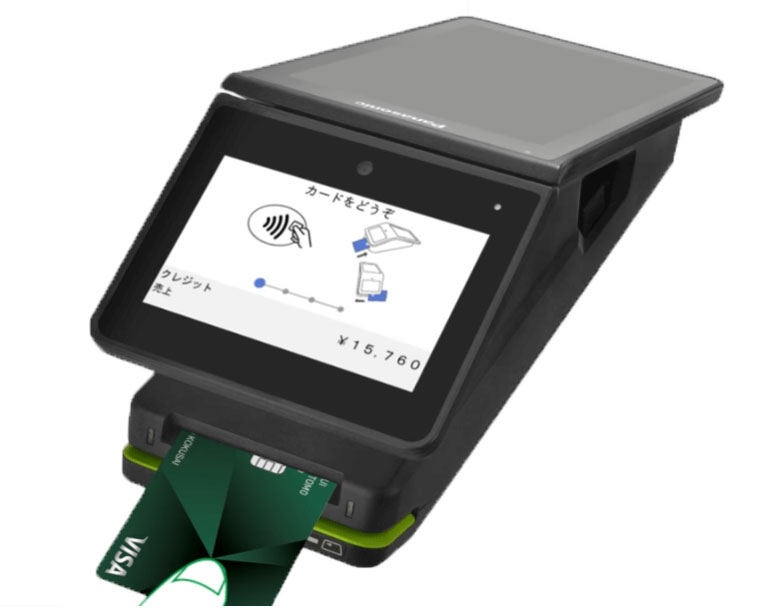

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 決済手数料1.98%~!

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

おすすめのクレジットカード決済端末機(CAT端末)|比較一覧表

| 決済端末 |

Square Reader おすすめ |

stera terminal おすすめ |

PAYGATE Station おすすめ |

Square Terminal |

Airペイカードリーダー |

PayCAS Mobile |

JT-VT10 |

|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

| 評価 |

4.6/5 |

4.6/5 |

4.3/5 |

4.3/5 |

4.2/5 |

3.8/5 |

3.8/5 |

| 提供元 | Square株式会社 | SMBC GMO PAYMENT株式会社 | 株式会社スマレジ | Square株式会社 | 株式会社リクルート | PayPay株式会社 | 株式会社EPARK |

| 決済端末の種類 | モバイル決済端末 | 据置型オールインワン決済端末 | ポータブル型オールインワン決済端末 | ポータブル型オールインワン決済端末 | モバイル決済端末 | ポータブル型オールインワン決済端末 | 据置型オールインワン決済端末 |

| 決済手段 | 全43種以上 | 全30種以上 | 全30種以上 | 全43種以上 | 全71種以上 | 全47種以上 | 全22種 |

| 本体価格 | 4,980円※スマホまたはタブレットは加盟店側で用意 | 無料 | 39,600円※キャンペーン利用で無料 | 39,980円 | 20,167円※キャンペーン利用で無料 | 無料 | 無料 |

| 月額利用料 |

|

|

|

|

|

|

無料 |

| 決済手数料 |

|

|

|

|

|

|

2.90%~3.24% |

| 入金手数料 | 無料※即時入金サービス利用時は入金額の1.5% | 三井住友銀行は無料※他行は1回辺り税込220円 | 無料 | 無料※即時入金サービス利用時は入金額の1.5% | 無料 | 無料 | 550円/回 |

| 入金サイクル |

|

|

|

|

|

月2回 |

|

| 保証期間 |

|

契約期間中は常に保証対象 | 決済端末の到着から12ヶ月以内 |

|

受取月を含む6ヶ月以内 | 端末受取月含む4年間 | 受取から7ヶ月 |

| 持ち運びの可否 | 可 | 不可 | 可 | 可 | 可 | 可 | 不可 |

| 導入の目安 | 申込み当日~3営業日 | 申込みから2週間~2か月 | 申込みから約1か月 | 申込み当日~3営業日 | 申込みから約10日 | 申込みから約1か月~ | 申込みから約2ヶ月 |

|

公式サイトへ |

公式サイトへ |

公式サイトへ |

公式サイトへ |

公式サイトへ |

公式サイトへ |

公式サイトへ |

決済端末機の比較:おすすめのCAT端末7選

Square Readerの口コミ

決済のしやすさについて、ほかのものと比べたことはありませんが、素人の私でも簡単にできました。また、オーナーから聞いた話ですが、入金が早く手数料も安い点が魅力だと感じました。

①端末が小型なので、場所を取らない。②豊富な決済方法に対応している。③タッチ決済がスムーズでお客様からの評判も良いです。

クレジットカードを切って頂いてからのキャッシュになるスピードが早い。またクレジットカードの手数料が他社の端末に比べて低いことが最大のメリット

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※スマホまたはタブレットは加盟店側で用意

- 中小企業プラン:無料

- 大型店プラン:無料

- ※中小企業プランは年間決済額3000万円未満の事業者限定

- 中小企業プラン:2.50%~3.25%

- 大型店プラン:3.25%

- ※即時入金サービス利用時は入金額の1.5%

決済ブランド・決済手数料

入金サイクル・運用・サポート

機能・外部サービス連携

- ※磁気カードの読み取りは「Squareターミナル」「Squareレジスター」のみ可能

- ※お客さま側での金額入力は不要

関連端末情報

スマホでタッチ決済

- ※スマホは加盟店が用意

- ※専用端末の提供がないため、保証の概念がない

Square Terminal

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Squareハンディ

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Stand

- ※iPadは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Register

- 注文日から2年間

- 注文から30日以内なら使用後で無料返品可

Square Readerの特徴

- 【シンプルな料金設定】決済手数料以外の手数料負担なし!

- 【1年保証&30日は返品無料】端末代は4980円!保証外の交換費用が安い!

- 【審査結果は最短15分】事業実績がない個人事業主でも導入できる!面倒な書類提出は不要!

『Square(スクエア)

国内では、Square株式会社が運営しており、三井住友カードとの業務提携や出資があることから、安心して利用できるサービスです。

『Square(スクエア)

国際カードブランド6種に対応しており、ICカードとタッチ決済による読み取りが可能です。旧モデルではイヤホンジャックに差し込む磁気カードリーダーを同梱しておりましたが、新モデルの第二世代から廃止されました。

※新モデルでは磁気カードリーダーの同梱なし

本体価格は4980円と決済端末では安価です。また、AndroidとiOS端末の両方に対応しているため、手持ちのスマホを使えば初期費用を大きく抑えることができます。

また、注文から30日以内の無料返品対応や、1年間の保証付きとアフターサポートも充実しています。本体価格が安いので保証期間以降に故障してしまっても、交換費用を抑えることができるのも魅力の一つです。

『Square(スクエア)

一般的にキャッシュレス決済導入時の加盟店審査は、申し込み時点の事業者情報を重視しますが、『Square(スクエア)』は、利用状況を重視する「途上審査重視型」です。

そのため、開業したてで売上実績が全くない個人事業主など、信用情報に不安が残る場合でも導入できます。さらに申込時には面倒な書類提出が不要で、審査結果は最短15分程度でわかります。

『Square Reader』は公式オンラインショップの他に、Amazonやビックカメラ、ヨドバシカメラでも取り扱いがあるため、最短即日からカード決済に対応できます。

stera terminalの口コミ

日本人でなくても使いやすく、わかりやすい点。画面も見やすく、使いやすい。端末自体もそれほど重くない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- ※初年度は無料

- ※2年目以降は、直近1年間の累計キャッシュレス売上が3,000万円以上の場合は永年無料

- ※スモールビジネスプランはVisa/Mastercardの年間決済額2,500万円以下の事業者限定

- 【対象事業者・利用条件など詳細はこちら】

- スモールビジネスプラン:1.98%~3.24%

- スタンダードプラン:2.70%~3.24%

- ※他行は1回辺り税込220円

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※端末返却ができない場合は利用期間に応じて違約金あり

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 毎日締め・2営業日後払い

- 月6回締め・2営業日後払い

- 月2回締め・2営業日後払い

- 月2回締め・15日後払い

- ※任意で選択可

- ※一部の業種・取り扱い商材は月2回締め15日後払い

- ※他行は1回辺り税込220円

機能・外部サービス連携

- ※上記以外のPOSレジをご利用の場合でも、個別の連携開発により対応できる可能性があります。

- ※アプリ追加で機能拡張が可能

stera terminalの特徴

- 【手数料が安い】クレジットカード決済の決済手数料1.98%~!

- 【豊富な決済手段】全30種以上もの決済ブランドに対応!

- 【初期費用0円】高性能なオールインワン決済端末を無料で導入できる!

- 【充実のサポート】契約中は修理・交換無料!レシートロールは何度でも無料発注可!

『stera terminal』は、三井住友カード系の決済サービス『stera pack(ステラパック)

全7種のカードブランドに対応でき、電子マネー決済やQRコード決済を含めると全30種以上もの決済手段に対応可能です。

決済処理はICカード、磁気ストライプカード、タッチ決済の全てに対応しています。お客様自身に読み取り操作をしていただくため、会計スタッフがカードを預かる必要がなく、お客様がより安心して決済できます。

また、決済手数料はスモールビジネスプランで1.98%~、スタンダードプランで2.70%~と他社相場の2.48~3.24%と比べて安価です。

月額サービス利用料は初年度無料、2年目以降は毎月3,300円(税込)が掛かります。ただし、2年目以降も直近1年間の累計キャッシュレス売上が3,000万円以上の加盟店は引き続き無料で利用できます。

アフターサポートも充実しており、「故障時の修理・交換」「レシートロール紙の追加発注」が何度でも無料です。

契約期間は3年間ありますが、解約申請から45日以内に端末を正常な状態で返却すれば、違約金は一切かかりません。実質的に契約期間の縛りがなく、いつでも解約できるため、初めて決済端末を導入する方でも安心して導入できます。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※キャンペーン利用で無料

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

- ※条件により月額0円での提供も可

- ※中小事業者向けプランはVisa/Mastercardの年間決済額2500万円以下の事業者限定

- 中小事業者向けプラン:1.98%~

- 標準プラン:2.00%~

- 月2回

- QRコード決済分のみ月1回

- 例:利用開始月から3ヶ月後に解約する場合は、「残月数9ヶ月×3300円=29,700円」

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 月2回

- QRコード決済分のみ月1回

- 【TEL】365日24時間対応

- 【メール】平日9:00~18:00

機能・外部サービス連携

PAYGATE Stationの特徴

- 【初期費用0円】高性能なオールインワン決済端末を無料で導入できる!

- 【豊富な決済手段】全30種以上もの決済ブランドに対応!

- 【屋外決済にも対応】無料で使えるPOSレジ+プリンター+4G通信付き!

『PAYGATE Station』は、株式会社スマレジの決済サービス『PAYGATE(ペイゲート)

全7種のカードブランドに対応しており、ICカードから磁気カード、タッチ決済といった全ての読み取り方式に対応しています。また、ボーナス一括払いや分割払いなど、一括払い以外のお支払方法も可能です。

この1台でカード決済を始めとした全29種の決済手段に対応でき、明細の印字までできます。また、4G回線付きなので、通信環境がないお店や屋外でも決済できます。

さらに、無料で使える「PAYGATE POS」というPOSレジアプリをインストールすれば、簡易的なレジとしても機能します。

今なら通常39,600円の端末代が0円になるキャンペーンを実施しているため、初期費用0円で導入できます。

Square Terminalの口コミ

お客様のお席で決済出来るので、お互いに安心出来る。導入もしやすいし、操作も簡単なので経営者の方にも紹介しやすい。

操作が直感的で使いやすく、スタッフへの教育も最小限で済みます。決済方法が多様で、一台でクレジット・電子マネー・QRコード決済などに対応できる点が非常に便利です。

使いやすくて、すぐに振り込まれる。場所を取らないのでとても良い。目が悪くても字が見やすい。フォルムが可愛いので店に馴染む。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- 中小企業プラン:無料

- 大型店プラン:無料

- ※中小企業プランは年間決済額3000万円未満の事業者限定

- 中小企業プラン:2.50%~3.25%

- 大型店プラン:3.25%

- ※即時入金サービス利用時は入金額の1.5%

決済ブランド・決済手数料

入金サイクル・運用・サポート

機能・外部サービス連携

- ※磁気カードの読み取りは「Squareターミナル」「Squareレジスター」のみ可能

- ※お客さま側での金額入力は不要

関連端末情報

スマホでタッチ決済

- ※スマホは加盟店が用意

- ※専用端末の提供がないため、保証の概念がない

Square Reader

- ※スマホまたはタブレットは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Squareハンディ

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Stand

- ※iPadは加盟店側で用意

- 注文日から1年間

- 注文から30日以内なら使用後で無料返品可

Square Register

- 注文日から2年間

- 注文から30日以内なら使用後で無料返品可

Square Terminalの特徴

- 【周辺機器不要】プリンター内臓!android OS採用のオールインワン決済端末

- 【POSレジ対応】無料のSquarePOSレジにも対応!

- 【バッテリー内蔵】持ち運びができるのでイベント・催事出店、タクシーなど屋外でも利用可能

『Square Terminal』は『Square(スクエア)』が提供する決済端末の一つで、決済処理からレシート印刷まで、この1台でできるオールインワン決済端末です。

この端末は、6種のカードブランドの決済が可能で、ICカードから磁気ストライプカード、タッチ決済まで全ての読み取り方式に対応しています。

本体価格39,980円と初期費用がかかりますが、据置型のレシートプリンターの相場は約5万円です。さらに、POSレジアプリにも対応しているため、キャッシュドロア(レジのお金を入れる引き出し)を用意すれば、コンパクトなレジカウンターが実現します。

周辺機器の購入が必要ないため、これから開業する方にとってはコスパの高い機種と言えます。

『SquareReader』同様に、『Square Terminal』も売上実績のない個人事業主でも利用でき、最短15分で審査結果がわかります。

Airペイカードリーダーの口コミ

低コストで使用でき、シンプルに使いやすい。初めて扱う人でもすぐに慣れる。Airレジと連携しているため、売上データや在庫管理がクラウドで行えるため、どこからでもリアルタイムで状況を把握できる。

可もなく不可もなしで、普通に使えてます。もう少し手数料が安いと更に良いとは思いますが、キャッシュレスな時代なので、便利は便利です。来店数も現金のみより増えているので、結果満足です。

無料でここまで出来るのはすごい。決済手数料も比較的安く、機能面においても直感的に使いやすい。サポートの電話対応も繋がりやすいので不満はない。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- ※キャンペーン利用で無料

- ディスカウントプログラム:無料

- 標準プラン:無料

- ※ディスカウントプログラムは各カードブランドが定める年間決済上限額に満たない事業者専用プラン

- 【対象事業者・利用条件など詳細はこちら】

- ディスカウントプログラム:2.48%~3.24%

- 標準プラン:2.95%~3.24%

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- ※キャンペーンで貸与されたiPadやカードリーダーは解約時に要返却

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 三井住友、みずほ、三菱UFJ銀行は月6回

- その他の金融機関は月3回

- QRコード決済分のみ月1回

- 【電話】年中無休9:30~23:00

- 【チャット】年中無休9:30~20:00

機能・外部サービス連携

関連端末情報

AirペイQR

Airペイタッチ

- ※iPhoneは加盟店が用意

AirPayの特徴

- 【初期費用0円】iPad&カードリーダーが無料

- 【全71種以上の決済手段】これ一つで国内主要キャッシュレス決済に対応!

- 【シンプルな料金設定】加盟店負担の費用は1.08~3.24%の決済手数料のみ!

『Airペイ(エアペイ)

決済端末は、iPadまたはiPhoneと接続し、決済を行うモバイル決済端末(カードリーダー)提供しています。

全7種のカードブランドに対応し、ICカード・磁気ストライプカードの読み取りが可能です。タッチ決済はVisa、Mastercard、JCB、AMEXの4社のみ対応しています。

『Airペイ』では現在、実店舗を持つ飲食業向けにiPad&カードリーダーを無料貸与する『飲食店限定 キャッシュレス導入0円プログラム

その他の業種でも、導入に必要なカードリーダーが無料貸与される『0円スタートプログラム

初期費用を抑えて『Airペイ(エアペイ)

さらに、『Airペイ(エアペイ)

PayCAS Mobileの口コミ

PayPayとPayCASを使用していますが、PayCASは催事の際に利用しており、幅広い決済方法に対応しているため、機会損失を防げています。

軽くてサイズもコンパクトで使いやすい。決済もすぐにできるし、お客様に手を煩わせることもない。デザインもスタイリッシュ。

開催中のキャンペーン・お得情報

詳細情報

基本情報

- 中小事業者応援プログラム:1980円(税別)

- 中小事業者応援プログラム(PayPayマイストア ライトプラン あんしんプラス):3,960円(税別)

- 標準プラン:1980円(税別)

- ※中小事業者応援プログラムはVisa/MasterCardの年間決済額2,500万円未満の事業者限定

- 中小事業者応援プログラム:2.48%~3.24%

- 中小事業者応援プログラム(PayPayマイストア ライトプラン あんしんプラス):1.98%~2.48%

- 標準プラン:2.80%~3.24%

- 月2回

決済ブランド・決済手数料

入金サイクル・運用・サポート

機能・外部サービス連携

- PayPayマイストアライトプランあんしんプラス加入必須

- ライトプランは中小事業者のみ加入可

PayCAS Mobileの特徴

- 【初期費用0円】今なら通常78,800円の決済端末が無料

- 【決済手数料2.80%~】VISA、Mastercard、PayPayの決済手数料が安い

- 【周辺機器不要】ソフトバンク通信回線搭載&プリンター内臓のオールインワン決済端末

『PayCAS Mobile』は、PayPay株式会社が提供するオールインワン決済端末です。

周辺機器不要で決済処理からレシート印刷まで対応できます。さらに、ソフトバンク通信回線を搭載しているため、ネット環境がないお店や屋外でも利用できます。

7種類のカードブランドに対応しており、ICカード、磁気ストライプカード、タッチ決済のすべての読み取り方式に対応しています。

また、VISAとMastercardの決済手数料は2.80%、PayPayは3.08%(税別2.80%)と、他の決済代行サービスより安価な手数料で利用できます。

ただし、JCB系の決済ブランドの手数料は消費税の課税対象です。免税事業者の場合、他社より消費税分、手数料負担が大きくなります。

詳細情報

基本情報

- 月1回

- 月2回

- ※任意で選択可

決済ブランド・決済手数料

入金サイクル・運用・サポート

- 月1回

- 月2回

- ※任意で選択可

機能・外部サービス連携

- ※業種・ブランドによっては分割払いやボーナス払いにも対応可

- ※上記は連携実績のあるPOSレジシステムの一例

- ※POSレジシステム側のバージョンによっては連携不可のため、要問い合わせ

関連端末情報

stera terminal(EPARK提供)

stera mobile(EPARK提供)

JT-VT10の特徴

- 【3つの無料】初期費用・月額費用・レシートロールの追加発注、全て無料!

- 【低コスト】VISA/Mastercardを決済手数料2.90%で利用できる

- 【契約の縛りなし】契約期間の縛りや違約金はなく、いつでも解約できる

- 【豊富なPOSレジ連携】POSレジシステムと個別連携開発に対応!

- 【柔軟設置】スタッフとお客様、それぞれが操作する端末が分かれているため、段差や奥行のあるレジカウンターにも柔軟に設置可能!

「JT-VT10」は、株式会社EPARKの決済代行サービス『EPARKペイメントサービス

※業種により契約条件が異なる場合があります。

「JT-VT10」は、低コストかつ柔軟な契約が特徴的な決済端末です。初期費用0円で導入でき、月額費用もかかりません。VISAとMastercardの決済手数料は2.90%で利用でき、他は3.24%です。

他社サービスでも同様の手数料が提供されていますが、月額サービス利用料や契約期間の縛りがある場合があります。『EPARKペイメントサービス』は、初期費用や月額費用が無料で、レシートロール紙の追加注文も無料です。契約期間の縛りもなく、いつでも解約できます。

また、端末はスタッフ用とお客様用、2つに分かれているため、段差や奥行のあるレジカウンターで使用する場合でも使いやすい設計になっています。

出典:パナソニック コネクト製品サイト

さらにPOSレジと個別連携開発が可能です。既にPOSレジを導入済みの場合でも、POSレジに合わせて決済端末が連携できるよう柔軟に対応してくれます。

連携機能により、POSレジの会計情報が自動的に決済端末に共有され、スムーズな会計処理が実現します。金額の入力ミスも防げるため、キャッシュレス決済の導入による会計業務の効率化が期待できます。

このように、契約の縛りがなく、低コストでPOSレジと連携できるため、初めて決済端末を導入する店舗にもおすすめです。

クレジットカード決済端末機(CAT端末)とは?

クレジットカード決済端末機とは、クレジットカードやデビットカードによる支払いを受け付けるための電子端末です。CAT端末(Credit Authorization Terminal=信用照会端末)とも呼ばれ、端末上で読み取ったカード情報の照会や決済処理を行います。

以下は、クレジットカード決済端末機の主な機能です。

- カード情報の読み取り

⇒ICチップ、磁気ストライプ、タッチ決済など、さまざまな方法でカード情報を読み取ります。 - 決済処理

⇒カード会社と連携して、リアルタイムで決済の承認や拒否を行います。カードの有効期限や利用限度額を確認が行われ、問題がなければ決済処理が完了します。 - セキュリティ

⇒カード情報の暗号化や安全な通信プロトコルを用いてセキュリティを確保します。

近年では、電子マネー決済やQRコード決済など、カード決済以外のキャッシュレス決済にも対応しているものも珍しくありません。

クレジットカードの3つの読み取り方式

対面決済におけるクレジットカードの読み取り方式は大きく以下の3つです

- ICカード

-

SquareTerminalのICカード決済 ICチップ内蔵のカードを端末に挿入し、読み取ります。磁気ストライプカードに比べて、高いセキュリティかつ、素早く正確な決済が行えます。

- 磁気ストライプカード

-

SquareTerminalの磁気カード決済 端末にカードをスワイプし、読み取ります。ただし、磁気情報の劣化や磁気干渉の影響を受けやすいため、カードを読み取れない場合があります。

- タッチ決済

-

SquareTerminalのタッチ決済 端末にカードをかざすだけで、読み取ることができます。スピーディーな決済が可能ですが、暗証番号の入力が不要なため、一度に決済できる1~1.5万円の上限額が設けられています。

磁気ストライプカードは、不正利用やスキミングなどセキュリティ面の問題が多く、一部の決済端末では読み取りに対応していないものもあります。

現在、国内発行のクレジットカードのほとんどはICチップ付きカードです。また、海外発行のカードもイギリスなど先進国では全てのカード決済をICチップに移行するなど、一部の途上国を除き、磁気カードの廃止は進んでいます。

そのため、ICカードとタッチ決済の読み取りに対応している決済端末を導入することで、カード決済への対応は問題ないと言えるでしょう。

対応すべきカードブランドは?

カード決済に対応する上で、大切なのは利用者の多いカードブランドにしっかりと対応することです。

日本国内における国際カードブランドのシェア率は以下の通りです。

| 国際ブランド | 国内のシェア |

|---|---|

| 50.8% |

| 28.0% |

| 17.8% |

| 3.1% |

| 0.3% |

| 0.1% |

| ※Discoverは国内発行不可のため、調査対象外 |

VISA、Mastercard、JCBの三社で国内の約97%のシェアを誇ります。また、AMEXは約3%とシェア率は小さいですが、ステータスの高い富裕層の会員が多く、高単価商品を扱うお店では利用率が高い傾向にあります。

当記事で紹介するクレジットカード端末は上記4社に全て対応していますが、『stera terminal』など一部の決済端末ではVISA、Mastercardの手数料が2.70%で利用できるなど他社より安価な料率設定をしています。

つまり、これら4ブランドの決済手数料の違いは、端末機を選ぶ上で重視するポイントの一つとなります。

なお、楽天カードやUCカードなど、国内カードブランドはほぼ全てのものに国際ブランドいずれかと連携しているため、国際カードブランドに対応しているクレジットカード端末機を導入することで決済可能です。

クレジットカード決済端末機の種類と特徴

| モバイル決済端末 | オールインワン決済端末 (据置型) | オールインワン決済端末 (ポータブル型) | |

|---|---|---|---|

| おすすめ ポイント |   |   |   |

| メリット | コンパクトなので場所を取らない 導入が早いものが多い 持ち運びができる | 機能性が高い 周辺機器が不要 有線接続なので安定した決済が行える | 機能性が高い 周辺機器が不要 持ち運びができる |

| デメリット | スマホやタブレットが必要 通信エラーが起きやすい | レジカウンターでしか決済できない 導入に時間がかかるものが多い | 導入に時間がかかるものが多い |

クレジットカード決済端末機を選ぶ7つのポイント

クレジットカード端末機を選ぶ上で重要なポイントは以下の7つです。

- 初期費用

- 各種手数料・月額費用

- 入金サイクル

- 分割払いやボーナス払いへの対応

- 審査難易度と導入スピード

- カード決済以外の決済手段

- POSレジ連動

基本的な考え方としては、カード決済に対応する上での加盟店としての負担を最小限に抑えつつ、顧客の利便性を高めることです。

それでは一つずつ見ていきましょう。

初期費用

導入時にかかる初期費用は、おもに端末機の本体代です。

初期費用は、端末機の種類や提供元によって異なります。しかし、近年ではモバイル決済端末の登場により、端末機を無料提供する会社も珍しくありません。

ただし、オールインワン決済端末のような性能の高い端末は、端末代金が高価であるため、端末を無料提供する代わりに、一定の契約期間が設けられているものもあります。

一方、モバイル決済端末はスマホまたはタブレットの用意は店舗側で必要なものの、契約期間の縛りがないものがほとんどです。

初期費用と併せて、解約時の条件も併せて確認しておくと良いでしょう。

各種手数料・月額費用

導入後に発生する手数料は、おもに以下の3つが挙げられます。

- 決済手数料…クレジットカードの売上に対して一定の割合で発生

- 入金手数料…クレジットカードの売上を振込入金する際に発生

- 月額費用…システムの利用料として毎月発生(無料のサービスも多い)

決済手数料

決済手数料は、一般的に3.24%前後が相場とされていますが、中小事業者向けのプランや特定の条件を満たすことで、1.98%~といったより低い料率で利用できる場合があります。

月額費用

月額費用は、多くのサービスで無料となっていますが、一部サービスでは発生します。

例えば、『stera terminal』は月額サービス利用料が設定されていますが、その代わりに決済手数料が安く設定されているのが特徴です。さらに、決済端末が故障した際には期限なく無料で交換してくれたり、プリンターのロール紙の追加発注が何度でも無料といった充実したアフターサポートが付帯します。

さらに、『stera terminal』の月額費用は初年度無料であり、2年目以降も年間のキャッシュレス取扱高が一定額以上であれば無料になる条件が設けられています。

入金手数料

入金手数料は一部の金融機関のみ無料のものから、条件なく無料のものまで様々です。

各種手数料は導入後に継続的に発生するため、少しでも料率が低いものを選ぶことをおすすめします。

入金サイクル

決済から入金されるまでの期間や頻度を入金サイクルと呼びます。カード決済の売り上げは、後日、指定口座に振り込まれます。

入金サイクルは、決済した翌日に入金されるものから、翌月末日に入金されるものまで様々です。また、決済サービスによっては、金融機関によって入金サイクルが異なるものもあります。

なお、決済サービスの中には、通常の入金サイクルとは別に、必要なときだけ売上をすぐに受け取れる「即時入金サービス」を提供しているものもあります。

現金払いのように売上がすぐに手元に入らないため、資金繰りに影響する重要なポイントです。

分割払いやボーナス払いへの対応

カード決済に対応する最大のメリットは、顧客が手持ちの現金以上の金額を支払えることで、売上アップに繋がることです。

さらに、クレジットカードは、分割払いやボーナス払いなど、一度に大きな出費をせずに済む支払方法も可能です。

しかし、分割払いやボーナス払いは決済時に店舗側で処理する必要があります。

決済端末によっては、一括払いしか対応できないものもあるので、注意が必要です。また、ボーナス払いで決済処理した売上は、入金サイクルが半年以上先になってしまうものもあります。

カードの支払いは顧客側でリボ払いに設定できるものも多いので、入金サイクルに影響が出るのが嫌な場合は、あえて一括払いのみ対応のものを選ぶこともおすすめです。

審査難易度と導入スピード

クレジットカード端末機を導入するには、加盟店審査に通過する必要があります。この審査では、事業者の信頼性や安全性の確認が行われ、端末機の提供会社によって審査基準が異なります。

審査自体は、決済端末を提供する決済代行会社と、VISAやMastercardのようなカード会社でそれぞれ行われます。

そのため、審査が比較的早いVISA、Mastercardの審査に通過した時点で端末機の提供する場合や、全ての決済ブランド(電子マネーやQRコード決済等を含む)の審査に通過した後に端末機を提供する場合など、提供元によって導入できる期間にも大きな違いがあります。

とくにオールインワン決済端末は、全ブランドの審査完了後に端末が提供されるケースが多いため、導入には時間がかかります。

すぐにカード決済を始めたいのであれば、導入スピードの早いモバイル決済端末を先に導入し、オールインワン決済端末の審査を待つ間の代替として利用すると良いでしょう。

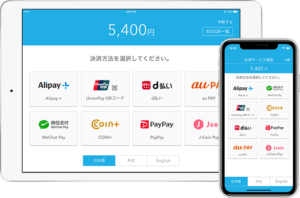

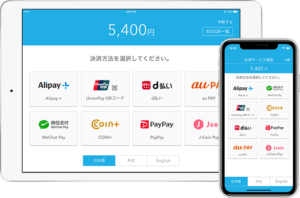

カード決済以外の決済手段への対応

クレジットカード端末機は、カード決済以外にも電子マネー決済やQRコード決済など、多様な決済手段に対応できるものが多いです。

さまざまな決済手段に対応することでお客様の利便性が向上する一方で、以下のようなデメリットも考慮する必要があります。

- キャッシュレス決済の割合が増加することで、決済手数料の負担が増える可能性がある

- 審査や導入に時間がかかる

- 決済手段ごとに異なる端末の操作が求められる

その上で、あまり利用されないキャッシュレス決済に対応することの必要性についても、検討する点があります。

2020年12月に消費者庁が調査した「キャッシュレス決済に関する意識調査結果」によると、比較的利用する頻度の高いキャッシュレス決済手段は以下の通りです。

| 決済手段 | 全体 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

|---|---|---|---|---|---|---|---|

| クレジットカード | 81.5% | 73.9% | 78.6% | 81.8% | 83.0% | 79.8% | 84.0% |

| 交通系電子マネー | 33.8% | 65.2% | 22.0% | 30.9% | 35.5% | 38.2% | 35.9% |

| 交通系以外の電子マネー | 51.5% | 43.5% | 55.4% | 51.5% | 54.0% | 51.4% | 36.6% |

| QRコード決済 | 42.1% | 56.5% | 53.6% | 49.8% | 41.1% | 35.0% | 17.6% |

カード決済の利用頻度は81.5%と他の決済手段より頭一つ多いです。

ただし、年齢層や決済金額にもよるところがあるので、カード決済以外の決済手段への対応の必要性は、お店によって検討すべきでしょう。

私は飲食店のデジタル化のお手伝いをすることがありますが、過去に決済端末導入に関わったお店では、カード決済とPayPay決済の利用率が高く、他はあまり利用されません。

そのため、カード決済とPayPay決済に対応し、他の決済手段はお客様からのニーズに応じて導入することをおすすめします。

POSレジ連動

クレジットカード端末機をPOSレジを連動することで、POSレジ上の会計情報を自動的に決済端末に連動するため、決済端末上で金額入力を行う必要がなくなります。

これにより、会計ミスを防止したり、会計業務が効率化されます。

POSレジとの連動は必ずしも必須ではありませんが、小売店など会計業務が多く必要な業種や、多くのスタッフが会計業務を行う業種では重要です。

ただし、モバイル決済端末はBluetoothで接続するため、利用環境によっては連動エラーが多く発生することがあります。例えば、決済端末上は決済処理ができているが、POSレジ上は決済が完了していないなど、

このようなトラブル発生が起きた場合の対応までスタッフに落とし込みが必要なため、不安な場合は、比較的通信が安定しやすいオールインワン決済端末の導入がおすすめです。

クレジットカード決済端末機の導入までの流れ

クレジットカード決済端末の申込み手続きは各社の公式ウェブサイトから行います。必要な情報を申し込みフォームに入力し、関連する書類を提出します。

なお、必要書類はサービスによって異なります。『Square』なら申込時に書類提出が不要なため、すぐにカード決済に対応したい方におすすめです。

加盟店審査では、申込内容に基づいて、事業の信頼性と安全性の確認が行われます。審査期間はサービスにより異なり、一般的にモバイル決済端末は早く結果が出ますが、オールインワン決済端末では1か月以上かかることもあります。

特に、『Square』では最短15分程度で審査結果がわかるため、新規開業など審査に不安がある方におすすめです。

審査が無事に通過すると、決済端末が配送されます。モバイル決済端末は審査後2営業日程度で行われるものが多く、オールインワン決済端末は数週間かかる場合があります。

端末が届いたら、付属のマニュアルに従ってセットアップを行います。Wi-Fiの接続設定や周辺機器との連携など、約5~10分で完了します。

初期設定を完了すると、決済処理が可能になります。

審査スピードが早いモバイル決済端末は、VISA、Mastercardの審査に通過すると、端末が配送されるため、利用開始直後はVISA/Mastercard決済しか決済できない場合があります。他の決済ブランドは順次利用できるようになります。

クレジットカード決済に対応するメリット

- 売上の増加

- 現金の取り扱いの削減

- 海外からの顧客対応

売上の増加

クレジットカード決済に対応することで、現金を持っていない顧客も気軽に商品・サービスを購入できます。

クレジットカードの利点として、支払いを翌月以降に先延ばしできることや、分割払い・リボ払いを使えば一度に高額な出費をする必要がなくなります。これらの機能は顧客の利便性を高め、購買意欲を促します。

とくに高額商品を取り扱っている場合、クレジットカード決済はほぼ必須と言えるでしょう。

これらの利点により、売上の増加を期待することができます。

現金の取り扱いの削減

現金払いでは、釣銭の用意や売上の計算といった管理に手間がかかります。また、窃盗や紛失など安全面のリスクも少なくありません。

クレジットカード決済の売上は、後日、振込入金されるため、現金のような管理が必要ありません。

もちろん、すべての取引がクレジットカードを通じて行われるわけではありませんが、もしトラブルが発生しても、被害を小さく抑えられるでしょう。

カード決済の導入は、会計作業を効率化し、店舗の安全性も高めることに期待できます。

海外からの顧客対応

外国人観光客(インバウンド)をターゲットにしているお店にとって、クレジットカード決済の導入は必須です。

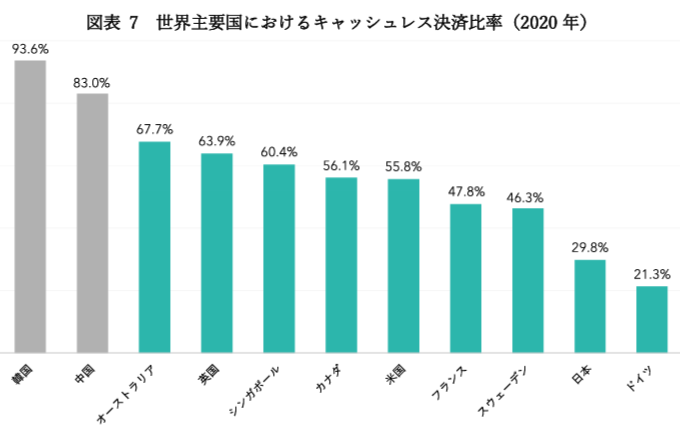

世界各国では現金よりキャッシュレス決済が普及していることも理由の一つですが、何かと手間のかかる現金に比べて、カード決済は便利だからです。

【一般社団法人キャッシュレス推進協議会】キャッシュレス・ロードマップ2022(https://paymentsjapan.or.jp/wp-content/uploads/2022/08/roadmap2022.pdf)

カード決済なら、両替の手間を省けるだけでなく、多額の現金を持ち運ぶ必要もありません。さらに、多くのクレジットカードには、盗難や不正利用時の保証制度や保険が付帯しているため、旅先では現金より安心して利用できます。

これらの理由から、カード決済に対応することで、外国人観光客が利用しやすくなり、集客に繋がります。

クレジットカード決済に対応する前に知っておくべき注意点

- 手数料の負担

- 入金サイクル

- 加盟店審査

- クレジットカード端末機の設置と管理

- 契約期間と解約

- 決済エラーなどトラブル対応

- クレジットカード以外のキャッシュレス決済との兼ね合い

手数料の負担

クレジットカード決済は取引ごとに決済手数料が発生します。売上に対して約2~3%かかるため、とくに利益率が低い業種は注意が必要です。

クレジットカード決済の導入前後の売上や利益の変動を精査することが大切です。もし導入後に、売上アップなど十分な効果を感じられない場合は、対応そのものの見直しも必要です。

そのため、クレジットカード端末機は契約の縛りがないものを選ぶことをおすすめします。

入金サイクル

クレジットカード決済の売上は、後日、指定口座に振込まれます。現金払いと異なり、すぐに手元にお金が入るわけではないので、資金繰りに影響する可能性があります。

入金サイクルは決済サービスによって異なります。

| 決済端末 | 入金サイクル | 入金手数料 | 公式サイト |

|---|---|---|---|

Squareリーダー  |

|

無料※即時入金サービス利用時は入金額の1.5% |

公式サイトへ |

stera terminal  |

|

三井住友銀行は無料※他行は1回辺り税込220円 |

公式サイトへ |

Squareターミナル  |

|

無料※即時入金サービス利用時は入金額の1.5% |

公式サイトへ |

PAYGATE  |

|

無料 |

公式サイトへ |

Airペイ  |

|

無料 |

公式サイトへ |

PayCAS Mobile  |

月2回 | 無料 |

公式サイトへ |

|

|

550円/回 |

公式サイトへ |

資金にあまり余裕がない場合、入金サイクルの短さは端末選びで重要なポイントになります。

『Squareリーダー

一方、『stera terminal

どの端末が正解かは、売上規模や「いつ入金されると助かるか」によって変わりますが、資金繰りに不安がある場合は、入金サイクルが少しでも早いサービスを選んでおくと使いやすいでしょう。

加盟店審査

クレジットカード端末機を導入するには、加盟店審査を通過する必要があります。

加盟店審査は、申込情報を元に行われ、業種に応じて様々な書類の提出が求められます。具体的には、以下のようなものです。

加盟店審査に必要な書類

| 個人事業主 | 法人 |

|---|---|

| 代表者の本人確認書類 | 登記簿謄本 |

| 許可証/免許証 ※業種によっては不要 | 許可証/免許証 ※業種によっては不要 |

| 店舗確認書類 ※店舗の写真やメニューなど事業実態が確認できるもの | 店舗確認書類 ※店舗の写真やメニューなど事業実態が確認できるもの |

また、決済サービスによっては、申込内容の細かな確認が行われます。

私が以前Airペイ(エアペイ)を申し込んだ時、営業許可証に記載の住所と申込した住所表記が完全に一致していないことから、住所の確認を求められたことがありました。

- 【営業許可書の住所】

⇒東京都X区Y町ビルディング 2階 - 【申込フォームに入力した住所】

⇒東京都X区Y町ビルディング 2F

上述の場合、「2階」ではなく「2F」という表記の違いが原因でした。

このように書類や申込情報に不備がある場合、提供元から不備の連絡がメールで入ります。このメールへの返信が遅れるほど、審査にも時間が掛かります。また、返信をせずに放置していると申し込みがキャンセルされてしまいます。

申込み後はしっかりとメールチェックを忘れずに行いましょう。

また、不正利用防止の観点から、とくに事業年数が浅い場合や、新規開業で売上がない場合、事業実態の確認が取れない等の理由で、審査に落とされてしまう場合があります。

審査に不安がある場合は、申込時の信用情報より、利用実績を重視する『Square(スクエア)』の申込がおすすめです。『Square(スクエア)』は個人事業主や法人など事業性さえあれば、ほぼ審査に通ります。

『Square(スクエア)』では申込時の書類提出が不要なので、審査に必要な書類の準備に時間をかけることなく、申込むことができます。

クレジットカード端末機の設置と管理

お店の業態や客の動線に応じて、適切なクレジットカード端末機を選ぶ必要があります。

例えば、客席で会計を行うレストランなど、レジカウンター以外で会計を行う場合には、持ち運び可能な決済端末の導入を検討する必要があります。一方、レジカウンター専用の場合、設置できるスペースや、周辺機器との兼ね合いも考慮しなければなりません。

さらに、クレジットカード端末機は電子機器のため、経年劣化で故障することがあります。保証期間が終了した後の故障時の交換や修理費用は加盟店負担となります。

そのため、長期的な運用を見据える場合、契約中は何度でも無料で修理・交換対応してくれる『stera pack』や、端末代そのものが安価な『Square Reader』がおすすめです。

契約期間と解約

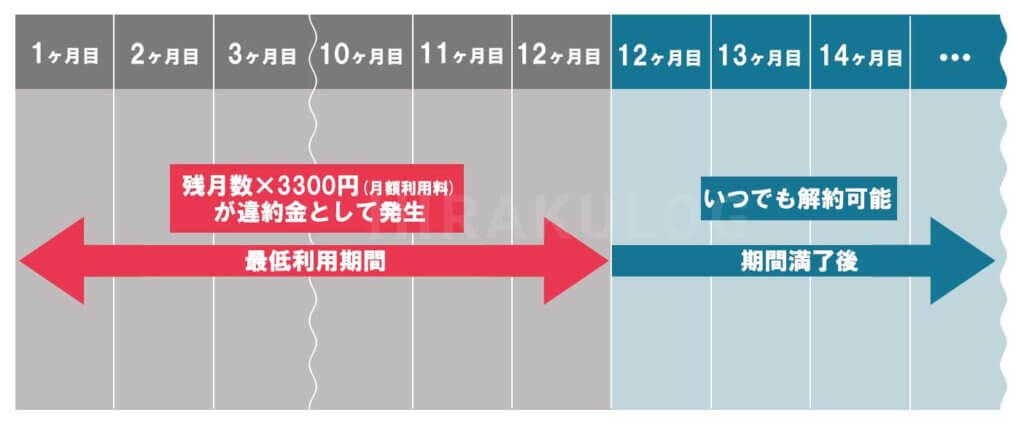

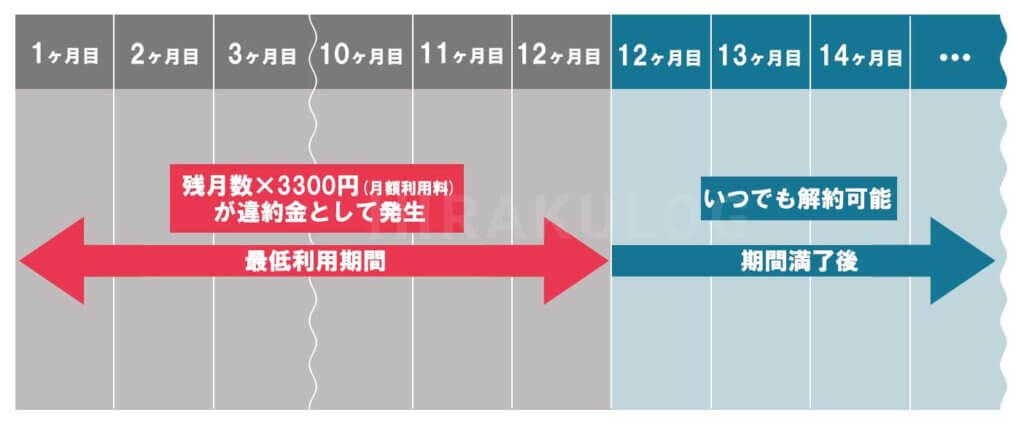

決済サービスの中には、最低利用期間を設けているものがあり、期間内に解約すると違約金が発生することがあります。

当記事で紹介しているクレジットカード端末機の中では、『PAYGATE Station』のみ最低契約期間を設けています。『PAYGATE Station』は最低1年間の契約が必要で、期間内の解約は残月数×3300円の違約金がかかります。

『PAYGATE Station』以外の当記事で紹介している決済サービスは契約期間の縛りがなく、いつでも解約可能です。

契約期間や違約金などの条件が厳しいサービスを選んでしまうと、辞めたくても辞めづらくなり、余計なコストを負担することになるため、注意が必要です。

決済エラーなどトラブル対応

クレジットカード端末機は、通信環境によって決済エラーが起こることがあります。

とくにモバイル決済端末は、スマホやタブレットとBluetoothで接続し、そのデバイスのネット環境を利用するため、オールインワン決済端末と比べてエラーが発生しやすいです。

多くの場合、決済エラーはカードの再度読み取ることで解決しますが、端末の故障が原因だと決済ができません。

こうした状況でとくに困るのは「お客様が現金の持ち合わせがなく、支払いができない」場合です。不足の事態に備えて、予備のクレジット端末機を準備しておくことも対策の一つです。

予備の決済端末としては価格が安く、申込みが簡単な『Square Reader』がおすすめです。

このようにトラブルが発生した際の対応について、事前に定めておくことが重要です。

クレジットカード以外のキャッシュレス決済との兼ね合い

クレジットカード端末機は、カード決済以外にも多くの決済手段に対応できるものが多いです。対応できる決済手段の種類は、決済サービスによって大きく異なります。

初めは、「カード決済のみで良い」と考えていたとしても、後に電子マネーやQRコード決済を導入したくなった場合、端末の変更や追加の検討が必要です。

ただし、一部の決済サービスは、他社の端末と併用できない場合があります。また、複数の決済端末を使用すると、会計業務や入金サイクル、情報管理が複雑になってしまいます。

このため、より多くのキャッシュレス決済に対応したい場合は、クレジットカード端末機を変更すると良いでしょう。

将来的に多くのキャッシュレス決済に対応する可能性が少しでもあるなら、対応できる決済手段の多い『Airペイ(エアペイ)』や『stera pack』の導入がおすすめです。

まとめ

以上、クレジットカード端末機について、比較解説しました。

クレジットカード決済は、多くの人々に利用されており、キャッシュレス決済の中でも中心的な役割を果たしています。電子マネーやQRコード決済の多く、クレジットカードに紐づいており、カード決済に対応することで、キャッシュレスの多くの需要をカバーできるでしょう。

クレジットカードは、決済手数料の負担や、すぐに現金が手元に入らないなどデメリットもあります。しかし、顧客が手持ちの現金以上の支払いをできたり、分割払いやリボ払いによって一度の出費を抑えられることから、購買意欲の向上と売上アップに繋がることに期待できます。

現在は、初期費用0円で導入でき、いつでも解約できるクレジットカード端末機も増えてきました。この機会に、一度カード決済に対応してみることをおすすめします。

【PickUP!】おすすめのクレジット端末機3選

- 初期費用0円~!5種の決済端末を提供

- 審査結果は最短15分!即日カード決済が導入できる

- 対面~オンライン決済まで対応できる豊富な機能

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 決済手数料1.98%~!

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

当記事は、おもにクレジットカード決済の導入を目的とした事業者向け情報です。QRコード決済や電子マネー決済など、カード決済以外のキャッシュレス決済への対応も検討している方は以下の比較記事がおすすめです。

【参考】

※.『イプソス』キャッシュレス決済大規模調査(https://www.ipsos.com/ja-jp/cashless_monthly_survey_no10)

コメント