スマホの普及や決済サービスの多様化など様々な要因で普及が進むキャッシュレス決済。

お客様の利便性向上や売上アップ、会計業務の効率化など、お店にとってもメリットは多く、導入を検討している方も多いのではないでしょうか?

しかし、お店がキャッシュレス化を進めることで問題となるのが入金サイクルです。

利便性や効率化を図ってキャッシュレス決済に対応したのに、入金サイクルが遅く、現金が不足し、資金繰りに悪影響が出てしまうなんてことがあったら本末転倒ですよね。

この記事では、『キャッシュレス決済における入金サイクルの重要性』をテーマに入金サイクルの基本から重要性、種類を解説し、入金サイクルが早い決済サービスを紹介していきます。

そもそも入金サイクルとは?

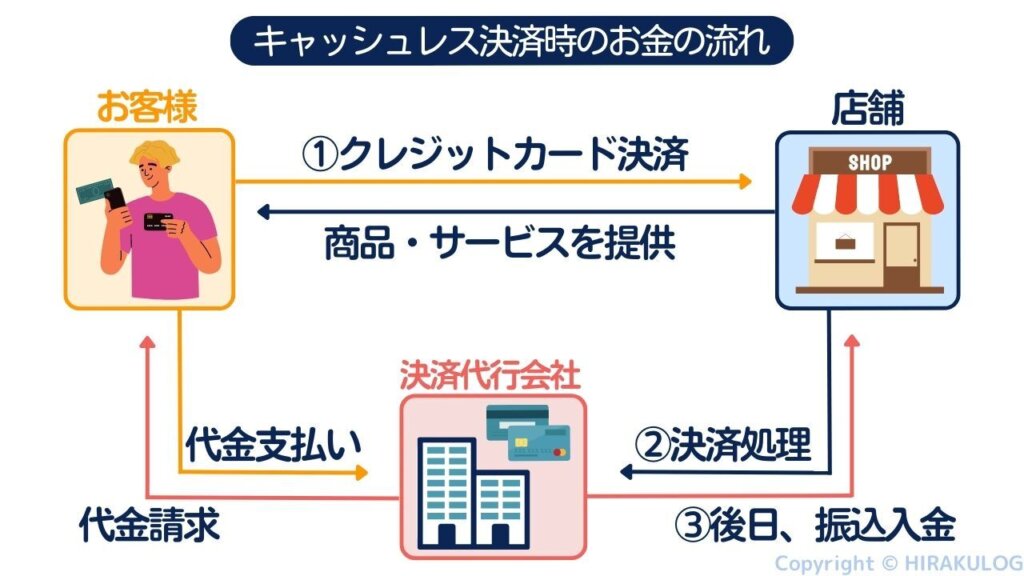

キャッシュレス決済は現金決済と異なり、すぐに現金化されるわけではありません。

決済分の売上はカード会社や決済代行会社から後日、振込入金されます。

- お客様が10,000円の商品をクレジットカードで購入

- お店は決済端末で10,000円の決済処理を行う

- 決済代行会社が売上情報を処理し、決済代行会社が決済手数料などを差し引いた金額をお店の指定口座に振り込む

この決済から締め日、入金までの一通りの流れを入金サイクルと言います。

入金サイクルの重要性

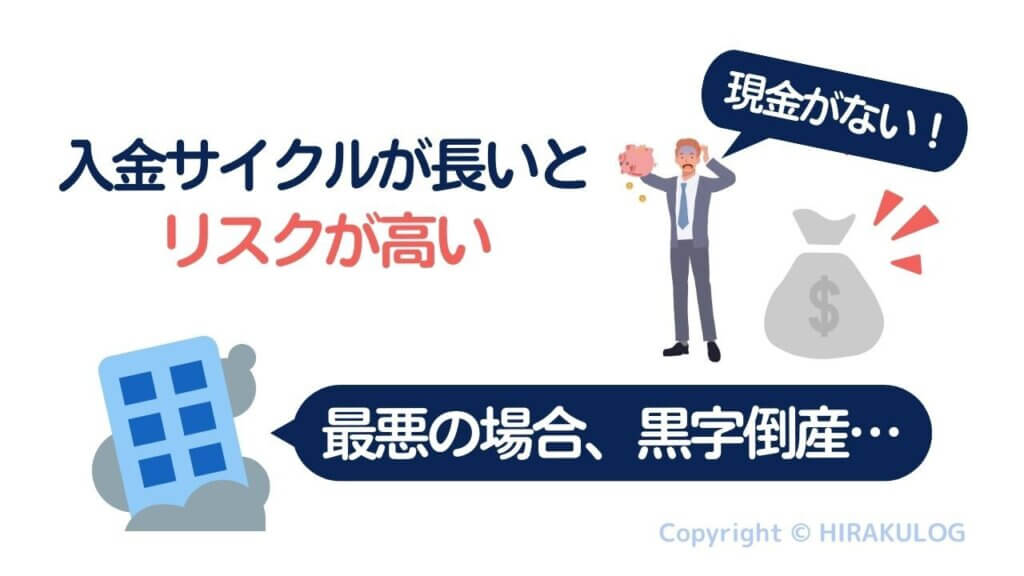

- 入金サイクルが長ければ長いほど、入金が仕入れ等の支出に間に合わなくなるリスクが高い

現金のみで商売する場合、ツケ払いでもしない限り、お客様に対して「売掛金」という概念は基本的には存在しません。

キャッシュレス決済を導入することで、お客様に対して「売掛金」が発生することになります。

「売掛金」は現金払いと違って、すぐに現金が手元に入りません。つまり、「売掛金」の入金が遅いと仕入れ等の支出に間に合わなくなってしまうリスクがあるわけです。

売掛金の入金と支出のバランスが崩れることで手元の資金が枯渇してしまうと最悪の場合、黒字倒産が起こります。

「でもそこまでキャッシュレス決済の売上って多いの?」

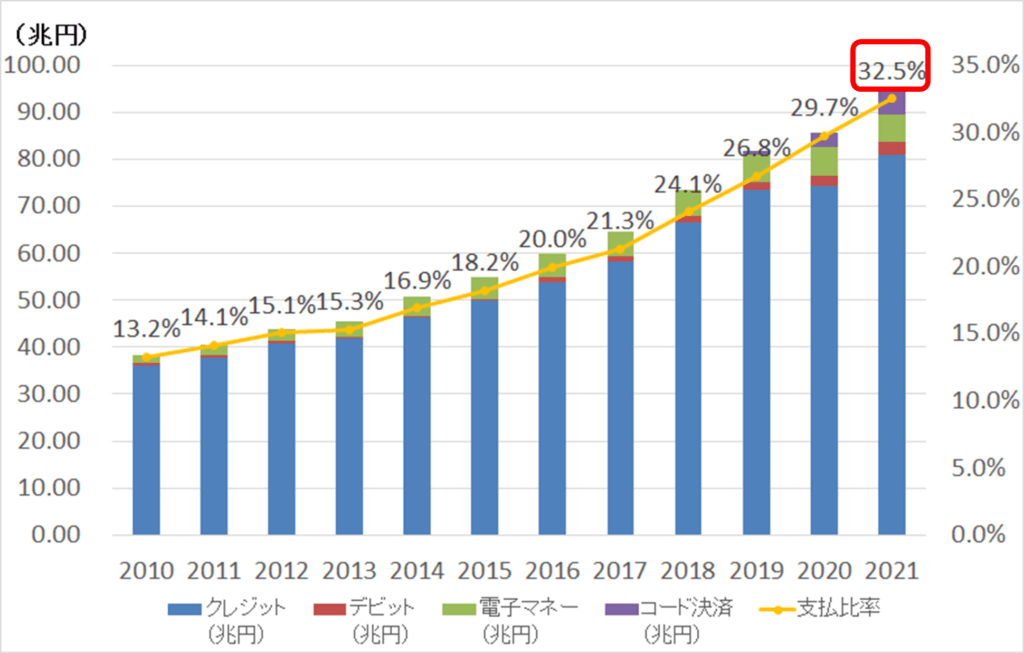

こうした疑問をお持ちの方もいらっしゃるかと思いますが、2021年の経産省の調査ではキャッシュレス決済比率は「32.5%」となっております。

経済産業省ー2021年のキャッシュレス決済比率を算出しました(https://www.meti.go.jp/press/2022/06/20220601002/20220601002.html)

あくまで全体平均なので、業種・業態によって割合は代わります。

例えば、私の知人の飲食店では2019年の時点でキャッシュレス割合は30%となっており、一部の月では40%を超えていたときもありました。

つまり、お店によってはキャッシュレス決済の割合が半分を超えることもあるわけです。

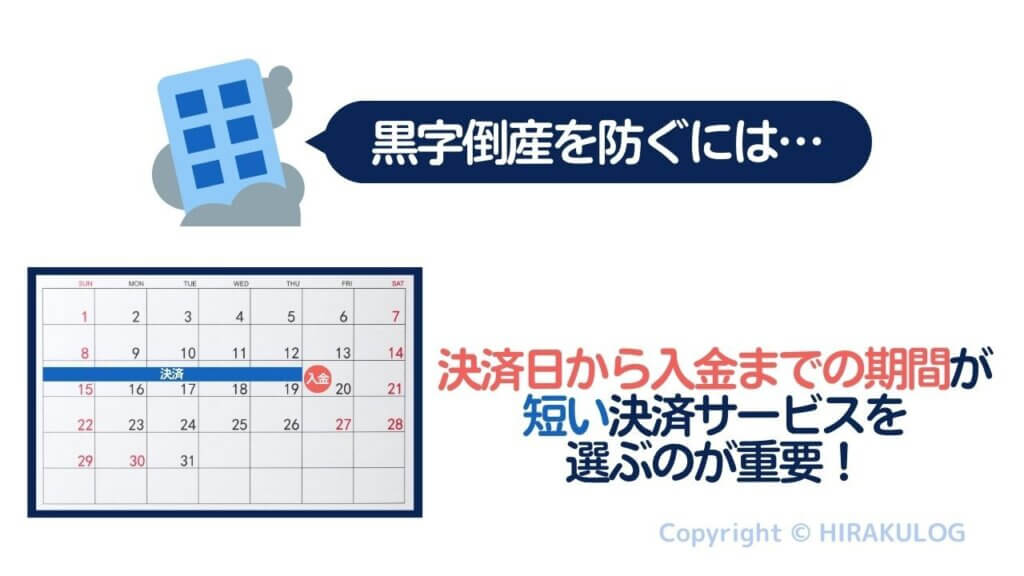

「黒字倒産」という最悪の事態を避けるには、決済日から入金までの期間が短い決済サービスを選ぶことが重要です。

また、「黒字倒産」が起きやすい事業者は売掛金の回収が遅いことに加えて、仕入れ等の支払いサイクルが早いことも挙げられます。

- 資金繰りの余裕がない事業者

- 現金仕入れが多いなど、支払いサイクルが早い事業者

キャッシュレス決済における入金サイクルの種類

入金サイクルはカード会社や決済代行会社との加盟店契約時に定められます。

キャッシュレス決済は全国チェーンなどよほど規模が大きい場合を除き、決済代行会社を経由して導入することが一般的です。

また、入金サイクルは加盟店ごとではなく、決済代行会社が提供する決済サービスごとに予め決められていることがほとんどです。

細かな違いはありますが、入金サイクルは大まかに以下のような種類が挙げられます。

注意点は頻度は同じでも締め日や入金日が決済サービスによって異なることがあります。

例えば、『Airペイ(エアペイ)』と『stera pack

』で比べてみましょう。どちらも月6回の入金サイクルが提供されていますが、入金までの日数に違いがあります。

| 決済サービス |

stera pack |

Airペイ |

|---|---|---|

|

|

|

|

| 入金サイクル | 月6回 | 月6回 |

| 締め日 | 5日毎 | 5日毎 |

| 入金日 | 締め日の5日後 (締め日が銀行休業日の場合は翌営業日) | 締め日の2営業日後 |

|

お申し込みはこちら |

お申し込みはこちら |

締め日は同じですが、入金日が異なるため、決済日から入金までの期間は『stera pack』の方が早いことがわかります。

- stera pack

…2~7日

- Airペイ(エアペイ)

…6~10日

上述の通り、同じ入金サイクルでも決済サービスごとに違いがあるわけです。

入金サイクルは振込先口座の金融機関や決済方法によって異なる

入金サイクルは決済サービスごとに指定された金融機関とその他の金融機関によって異なる場合が多いです。

また、一部の決済サービスでは特定の決済方法のみ入金サイクルが異なるものもあります。

『Airペイ(エアペイ)』ではメガバンク3社(三井住友・みずほ・三菱UFJ)なら月6回、その他は月3回です。

また、QRコード決済の売上分のみ金融機関を問わず月1回(月末締め翌月末払い)となります。

このように条件次第で入金サイクルに違いが出てくることも少なくありません。導入前に入金サイクルの適用条件をしっかりチェックしておくと良いでしょう。

一部の決済サービスは管理画面から振込依頼が必要

決済代行会社からの入金は多くの場合、自動的に振り込まれますが、一部のサービスでは管理画面上から振込依頼が必要です。

自動入金は加盟店側は何もしなくても決済分が振込まれます。

一方、手動入金は管理画面から振込依頼が必要です。

手動入金を採用しているサービスは手間がかかる代わりに振込依頼の翌営業日に入金される等、入金処理がスピーディであることが多いです。

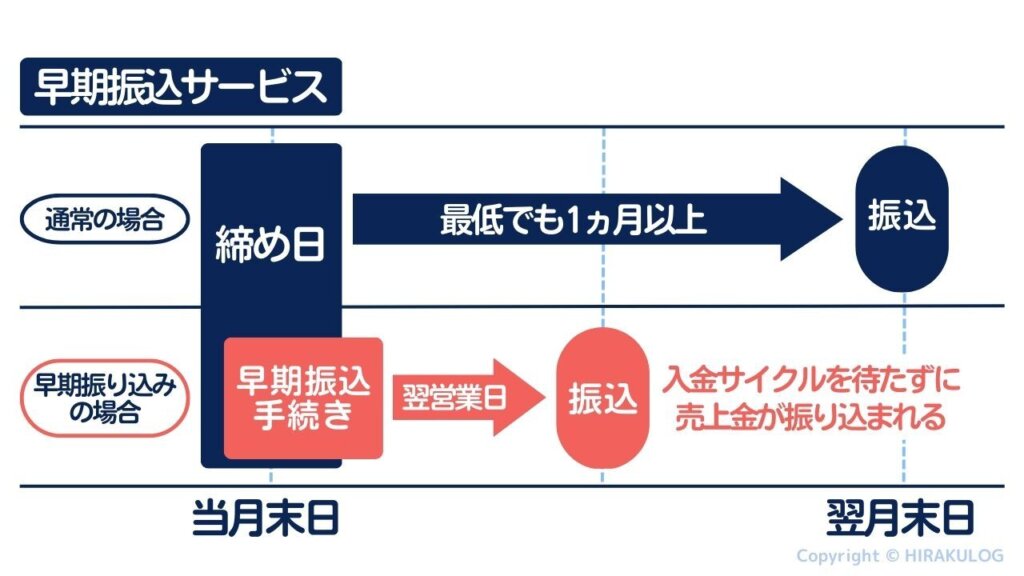

また、早期に現金が必要なときに便利な『早期振込サービス』を提供しているものもあります。

一部の決済サービスでは通常の入金サイクルとは別に『早期振込サービス』を導入しているものもあります。

例えば、通常は月末締め翌月末払いの月1回払いですが、『早期振込サービス』を使うことで早期振込手続きの翌営業日に入金してもらえるといった形です。

ただし、早期振込手数料が別途かかることが一般的です。

入金サイクルと合わせて振込手数料もチェックしよう!

キャッシュレス対応する上で入金サイクルと合わせてチェックしておくべきなのが振込手数料です。

例えば、決済日の翌日に入金される場合、入金1回当たり220円の振込手数料が掛かると1か月に6600円もの手数料が発生します。

振込手数料は決済金額に対して一定の割合で掛かる決済手数料と異なり、入金1回当たり〇〇円といった形で定められていることが多いです。

そのため、売り上げ規模が小さい個人事業主など小規模事業者は振込手数料が無料の決済サービスを選ぶべきです。

入金サイクルが優れた決済サービスはどれ?

ここまでの話をまとめた上で入金サイクルで決済サービスを選ぶ上で重要なポイントは以下の通り。

- 決済から入金までにかかる日数が短いこと

- 振込手数料が無料であること

- 金融機関や決済方法などの条件が緩いこと

上記から入金サイクルが優れた決済サービスは『Square(スクエア)』です。

『Square(スクエア)』はみずほ・三井住友銀行なら翌営業日入金、その他でも週1回入金と決済から入金までの日数が短いです。

振込手数料は金融機関を問わず無料です。

『Square(スクエア)』は途上審査重視型のため、開業間もない事業者など審査に不安がある場合でも導入できます。

無料のアカウント開設を行うと最短15分程度でカード決済が利用できるようになります。

「決済代行サービス各社の入金サイクルを詳しく知りたい方・比べてみたい方」は以下の記事をご覧ください。

まとめ

以上、入金サイクルの重要性について解説してみました。

お客様の利便性向上を目的とするなら、より多くのキャッシュレス決済に対応すべきですが、それによって資金ショートを起こしてしまっては意味がありません。

とくに初めてキャッシュレス決済を導入する場合は、売上のどのくらいの割合でキャッシュレス決済が使われるのか想定が難しいでしょう。

『Square(スクエア)』なら入金サイクルや振込手数料に関する不安なく、キャッシュレス対応できます。

カード決済や電子マネー決済、QRコード決済など利用者の多い決済ブランド全42種以上に対応しています。

導入も非常に簡単かつ低コストなので、個人事業主など小規模事業者にとくにおすすめです。

コメント