TakeMe Pay(テイクミーペイ)は、テイクミ―株式会社(旧:日本美食株式会社)が提供するマルチスマホ決済サービスです。

大きな特徴は、一つのQRコードで「クレジットカード」「電子マネー」「スマホ決済」「銀行送金」といった様々な種類の決済に対応できる点です。

この記事では、実際に問い合わせた情報を元にTakeMe Pay(テイクミーペイ)について、特徴やデメリット、使い方まで導入検討中の店舗さん向けに徹底解説していきます。

TakeMe Pay(テイクミーペイ)を提供するテイクミ―株式会社とは?

「テイクミ―株式会社」はインバウンド観光客をコアターゲットにした、「集客」「予約」「決済サービス」といった価値を飲食店に提供します。特に、訪日外国人向けのスマホ決済を手軽に導入可能です。

「テイクミ―株式会社」はインバウンド支援を軸に事業を展開している会社です。

2015年12月1日に「日本美食株式会社」として設立され、2020年1月8日より「テイクミ―株式会社」に社名変更を行いました。

飲食店を中心に訪日外国人の集客、多言語ホームページの制作、Wi-fi導入やスマホ決済といったインフラサービスの提供など、さまざまな事業を行っております。

- マルチスマホ決済サービス(TakeMe Pay)

- インバウンド集客サービス

- インバウンド集客対応Wi-Fiサービス

- 多言語HP作成

- 海外SNS運用

- コンテンツ制作

- インフルエンサーマーケティング

- インバウンドコンサルティング

新聞・テレビ・ウェブメディアなど多くのメディアからの取材実績もあり、インバウンド需要に注目される今、勢いのある会社です。

TakeMe Pay(テイクミーペイ)の導入事例

TakeMe Pay(テイクミーペイ)は飲食法人を中心に以下のような企業で導入されております。

- 株式会社ダイヤモンドダイニング

- 株式会社スパイスワークス

- 株式会社ラムラ

- 株式会社ホットランド

- 株式会社Globridge

- 株式会社アスラポート

- 株式会社ファイブグループ

- 株式会社ギフト

- 株式会社ビー・ワイ・オー

- 株式会社ゴリップ

- 株式会社KIDS HOLDINGS

- リカー・イノベーション株式会社

- 株式会社関門海(玄品ふぐ)

- 株式会社 KUURAKU GROUP

- 株式会社 板前寿司ジャパン

- 東日本旅客鉄道株式会社(JR東日本)

- 東京地下鉄株式会社(東京メトロ)

- 京浜急行電鉄株式会社(京急電鉄)

飲食法人の中でも100店以上展開する法人、寿司やふぐといった外国人需要の高い業態を提供する法人に積極的に導入されているようです。

規模の大きい法人に導入されることから業務・管理ともに扱いやすく、信頼のおける決済サービスと言えるでしょう。

TakeMe Pay(テイクミーペイ)4つの特徴

- 【一元管理】全ての決済をQRコードで行える

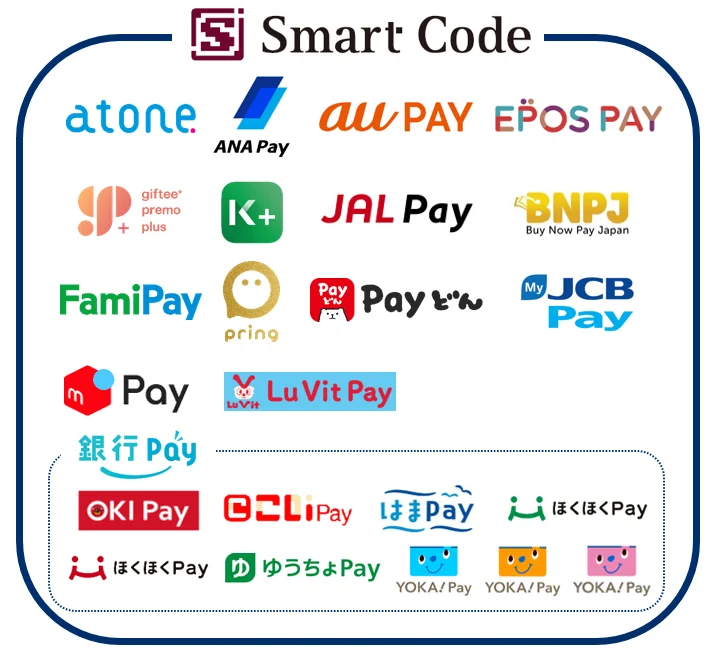

- 【対応決済の多様性】世界98か国を対象とした99種ものキャッシュレス決済に対応

- 【低コスト】専用機材が不要(導入費用0円)

- 【利便性】QRコード決済を利用した様々なシチュエーションでの決済

【一元管理】全ての決済をQRコードで行える

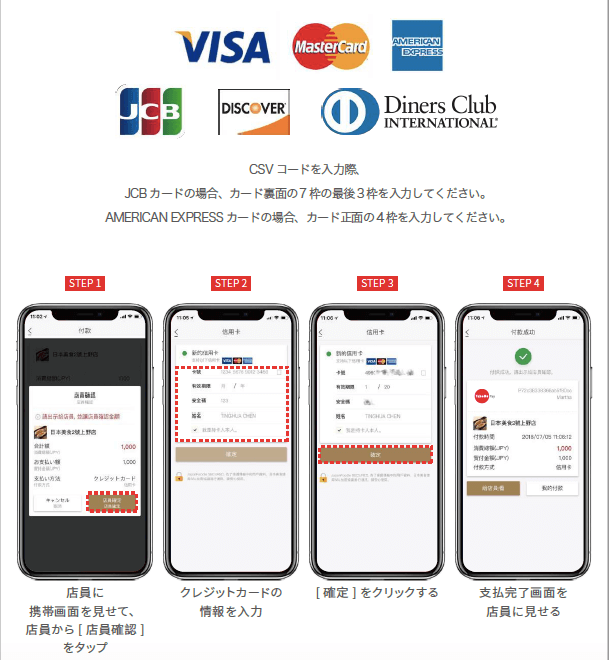

日本では、PayPayやLINEPAY、d払いといったQRコード決済が有名ですが、TakeMe Pay(テイクミーペイ)はクレジットカードを含めた全ての決済をQRコードで行います。

クレジットカードの場合は、お客さんにQRコードをスマホで読み取ってもらい、クレジットカード番号を入力してもらう形で決済を行います。

決済はブラウザ上で行われるため、お客さんが専用アプリのダウンロードするといった手間はありません。

TakeMe Pay(テイクミーペイ)で行った決済情報は管理画面上にリアルタイムで反映されます。

※管理画面はPC、タブレット、スマホから確認することが出来ます

会計金額を間違えてしまった場合でも、管理画面上からすぐに返金処理を行うことが出来ます。

TakeMe Pay(テイクミーペイ)で行った決済情報は、管理画面で一元管理できるため、経理業務の効率化にも繋がります。

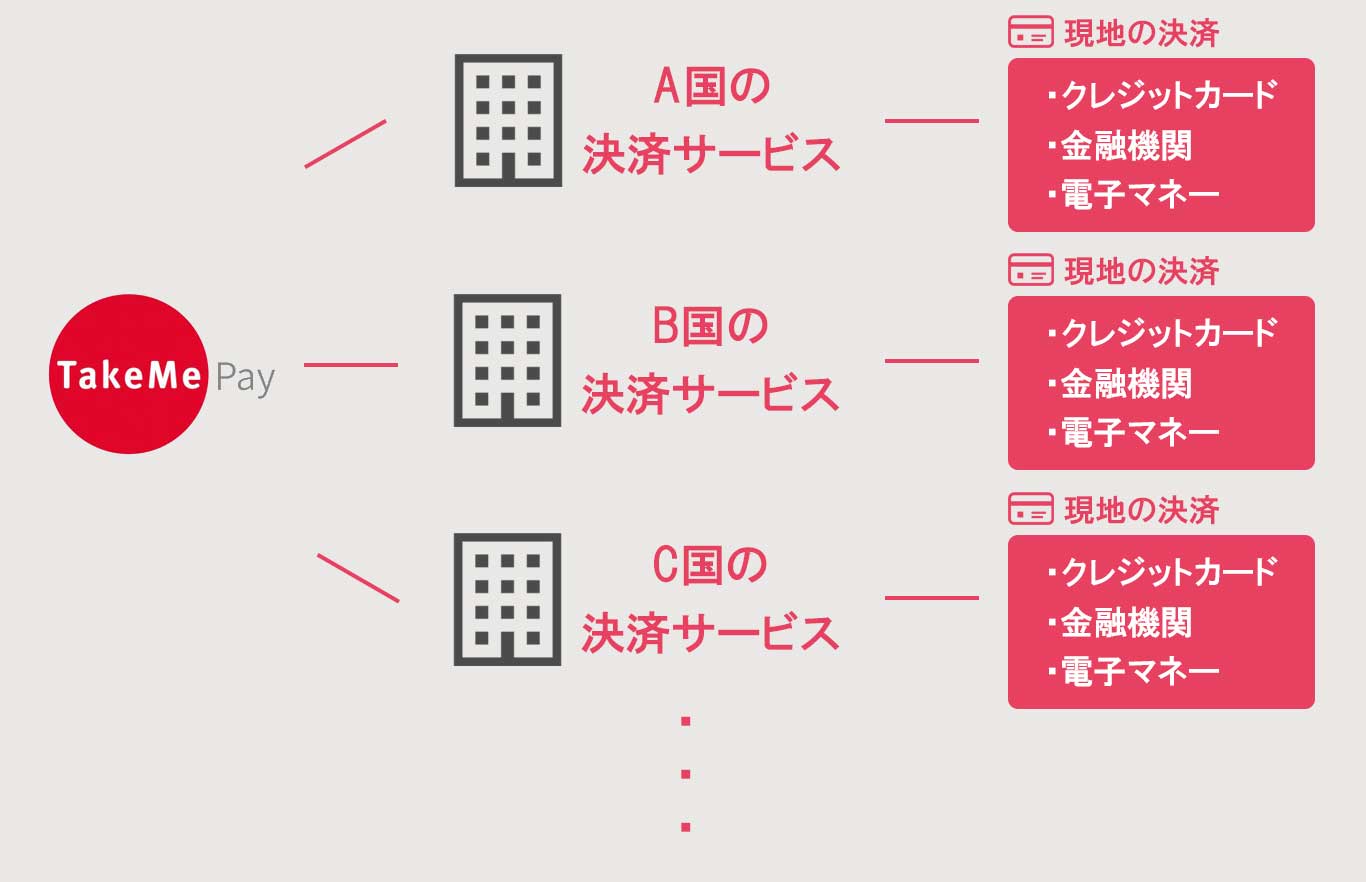

【汎用性の高さ】世界98か国を対象とした99種ものキャッシュレス決済に対応

PayPal・GooglePay・ApplePayといったスマホやアカウントに、クレジットカード情報を登録して利用するサービスに対応しております。

こういった決済方法に対応することで、様々な国の人を対象としたキャッシュレス決済サービスを実現しました。

対海外での決済に重点を置いており、全世界約2億2000万人が利用するグローバル決済サービス。

アカウントにクレジットカードや銀行口座情報を登録して決済を行うことが出来ます。

クレジットカード情報を登録することで、スマートフォンで簡単に決済できるサービス。

また、銀聯(UnionPay)・Alipay(アリペイ)・WeChatPay(ウィーチャットペイ)といった中国人向け決済にも対応しております。

※銀聯(UnionPay)のアプリ版である雲閃付にも対応

2020年3月2日より、東南アジア6カ国を対象とした79種類の決済が追加されました。

東南アジア向けの決済の多くは、現地の金融機関の口座残高から直接決済できるサービスです。

【低コスト】導入費用0円かつ、専用機材が不要

他のモバイル決済サービスは、カードリーダーの設置が必要ですが、TakeMe Pay(テイクミーペイ)は不要です。

申し込み後に発行されるQRコードを設置するだけで導入することが出来ます。

また、QRコードさえ印字してしまえば、様々なシチュエーションで決済することが可能です。

【利便性】QRコード決済を利用した様々なシチュエーションでの決済

全ての決済をQRコードで行うTakeMe Pay(テイクミーペイ)の特徴を活かすことで、お店にとってもお客にとってもスムーズな決済を行うことができます。

例えば、QRコードをお会計伝票に印字することで、テーブルに着席した状態でキャッシュレス決済を行うことが出来ます。

また、テイクアウト・お持ち帰り専門店では、店頭にQRコードを設置することで待ち時間にお会計を済ませることができます。

催事やイベントといった屋外での出張販売においても、QRコードを持ち運ぶことでキャッシュレス決済に対応可能です。

こうした使い方は、全てのキャッシュレス決済をQRコードに集約したTakeMe Pay(テイクミーペイ)だからこそできるわけですね。

TakeMe Pay(テイクミーペイ)のデメリット

QRコード一つで様々なキャッシュレス決済を導入できる『TakeMe Pay(テイクミーペイ)』ですが、デメリットも少なくありません。

結論としては、東南アジアをターゲットとしたインバウンド集客など特別な理由がない限りは、他社の決済端末を選ぶことを推奨します。

ここで挙げるデメリットは以下の7つ。

- 決済手数料が高い

- 国内主要電子マネー決済に非対応

- クレジットカード決済に手間が掛かる

- お客さんがネット利用可能なスマホを持っている必要がある

- 紙での明細発行が出来ない

- 決済から入金までの期間が長く、入金手数料が掛かる

- 政府のキャッシュレス推進の取り組みへの参加が限定的

それでは、一つずつ解説していきます。

決済手数料が高い

TakeMe Pay(テイクミーペイ)の決済手数料は、決済ブランドにより「3.3%~4.4%」の料率です。

他社サービスでは「1.98~3.24%」が相場であることを考えると、決済手数料は高いです。

| 決済サービス | 決済手数料 | 公式サイト |

|---|---|---|

|

TakeMe Pay |

3.30%~4.40% | お申し込みはこちら |

|

Square |

2.50%~3.25%※カード情報手入力・オンライン決済は3.60~3.75% |

お申し込みはこちら |

|

stera pack |

1.98%~3.24% |

お申し込みはこちら |

|

PAYGATE |

1.98%~※標準プラン:カード決済2.90%~ |

お申し込みはこちら |

|

Airペイ |

2.48%~3.24%※COIN+は0.99% |

お申し込みはこちら |

|

PayCAS |

1.98%~3.24% |

お申し込みはこちら |

決済ブランドによっては、「1%以上」決済手数料が高いことがわかります。

決済手数料は、決済額に応じて費用がかかるため、利益率を重視するのであれば「TakeMe Pay(テイクミーペイ)」の利用はおすすめしません。

国内主要電子マネー決済に非対応

suicaなどの交通系電子マネーやiD、QuicPayといった国内主要の電子マネー決済には非対応です。

カードリーダーがないので、ICカードやスマホの読み取りが出来ないためです。

電子マネー決済は5000円以下の少額決済時に利用されやすいため、単価の低い商品を扱うお店は対応しておくべき決済方法です。

電子マネー決済に力を入れたい場合は、三井住友グループの『stera pack』がおすすめです。

国内主要電子マネー全てに対応しており、高性能なオールインワン決済端末を無料提供しております。

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

クレジットカード決済に手間が掛かる

お客様にクレジットカード番号を入力してもらうため、カード決済が面倒です。

お店でのカード決済の一般的な方法である

「カードリーダーで読み込み」→「暗証番号orサイン」

といった流れと比べるとお客さんへの手間が多く、オペレーション的にもスムーズとは言えません。

ただし、テーブルオーダーの飲食店等では、伝票にQRコードを印字することで卓上で会計を済ますことができるなど、使い方を工夫することで効率的に会計業務を進めることができます。

上述のような特別な理由がない限り、カード決済に関しては「決済端末」を用いた決済サービスの方が遥かに使い勝手が良いでしょう。

おすすめの決済サービスは以下の3社です。

おすすめの決済サービス

- 初期費用0円~!5種の決済端末を提供

- 審査結果は最短15分!即日カード決済が導入できる

- 対面~オンライン決済まで対応できる豊富な機能

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 決済手数料1.98%~!

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

お客様がネット利用可能なスマホを持っている必要がある

お客様にQRコードを読み取ってもらう必要があるため、スマホを持っていない場合はクレジットカード決済が出来ません。

お店側がスマホを貸し出すといった形で対応できなくはないですが、他人のスマホでクレジットカード情報を入力するというのは抵抗がある人も多いでしょう。

2019年2月のスマホ利用率は全体で85%ほどですが、高齢層ほど利用率は低い傾向です。

お店のターゲットやお客さんの年齢層が高い場合には、他のモバイル決済サービスを導入した方が良いでしょう。

また、訪日外国人の場合、スマホは持っていてもネット通信が出来ないことが多いでしょう。

Free Wi-fiなど通信環境も併せてお店が提供する必要があります。

紙での明細発行が出来ない

レシートプリンターに対応していないため、紙での明細発行が出来ません。

紙での明細発行したいという場合には、レシートプリンター一体型の決済端末『stera pack』がおすすめです。

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

決済から入金までの期間が長い

TakeMe Pay(テイクミーペイ)で決済した場合、入金サイクルは「月末締め翌月末払い」です。

- stera pack

…最短翌2営業日入金

- Square(スクエア)

…最短翌営業日入金

- Airペイ(エアペイ)

…月3回~6回

※.三井住友銀行/みずほ銀行以外は週1回

キャッシュレス決済の売上分が入金されるまで長いほど、運転資金ショートのリスクがあります。

政府のキャッシュレス推進の取り組みへの参加が限定的

TakeMe Pay(テイクミーペイ)では、2020年6月末まで実施されていた「キャッシュレス・消費者還元事業」の補助対象が限定的でした。

対象となったのは「PayPay」「LINEPAY」のみ。

他社サービスの場合、カード決済や電子マネーなど国内向けの全ての決済に対して以下の補助が受けられました。

- お客さんに最大5%分のポイント還元

- お店側が支払い決済手数料の軽減

- キャッシュレス決済に関する導入費用が無料

これはインバウンド需要をターゲットとした決済サービスであることが大きな要因として挙げられます。

今後、こうした政府のキャッシュレス推進に関する取り組みが行われた際にも対象が限定的である可能性は否定できません。

TakeMe Pay(テイクミーペイ)の料金プラン

| 初期費用 | 無料 |

|---|---|

| 決済手数料 | 3.30%~4.40% |

| 入金手数料 | 286円 |

| 月額利用料 | 無料 |

| 解約金 | なし |

導入から運用まで加盟店負担の費用は、決済手数料と入金手数料のみです。他社と比べても手数料は高く、費用負担を抑えたい方は他社サービスの利用がおすすめです。

TakeMe Pay(テイクミーペイ)が対応している決済サービス

TakeMe Pay(テイクミーペイ)が対応している決済の種類は、大きく分けて以下の4つ。

- クレジットカード決済

- 電子マネー決済(e-Wallet)

- スマホ決済(QRコード決済)

- 銀行送金

東南アジアを対象とした決済サービスの多くは、現地の金融機関の口座残高から決済を行う「銀行送金」に対応しております。

SUICAやiDといったかざすタイプの電子マネー(非接触型)には非対応です。

対象とした国別の対応決済サービスは以下の通り。

国際向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| クレジットカード | VISA |

| クレジットカード | Mastercard® |

| クレジットカード | JCB |

| クレジットカード | American Express |

| クレジットカード | Diners Club |

| クレジットカード | Discover |

| 電子マネー(eWallet) | Apple Pay |

| 電子マネー(eWallet) | Google Pay |

| 電子マネー(eWallet) | PayPal |

日本国内向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| スマホ決済(QRコード決済) | PayPay |

| スマホ決済(QRコード決済) | LINEPay |

| スマホ決済(QRコード決済) | メルペイ |

中国向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| クレジットカード | 銀聯 |

| スマホ決済(QRコード決済) | WeChatPay |

| スマホ決済(QRコード決済) | Alipay |

| スマホ決済(QRコード決済) | 雲閃付(UnionPay) |

インドネシア向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 銀行送金 | Permata Bank Indonesia |

| 銀行送金 | CIMB Bank Indonesia |

| 銀行送金 | BRI Bank Indonesia |

| 銀行送金 | Mandiri Bank Indonesia |

| 銀行送金 | QNB Bank Indonesia |

| 銀行送金 | Sinarmas Bank Indonesia |

フィリピン向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 電子マネー(eWallet) | G-Cash |

| 銀行送金 | Asia United Bank |

| 銀行送金 | Dragonpay Credits BDO |

| 銀行送金 | BPI |

| 銀行送金 | Chinabank Eastwest Landbank Maybank Metrobank |

| 銀行送金 | Chinabank |

| 銀行送金 | Eastwest |

| 銀行送金 | Landbank |

| 銀行送金 | Maybank |

| 銀行送金 | Metrobank |

| 銀行送金 | PNB |

| 銀行送金 | PSBank |

| 銀行送金 | RCBC |

| 銀行送金 | RCBC Savings Bank Robinsons Bank UCPB |

| 銀行送金 | Unionbank |

タイ向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 銀行送金 | Siam Commercial Bank |

| 銀行送金 | Krungthai Bank |

| 銀行送金 | Bangkok Bank |

| 銀行送金 | Bank of Ayudhya (Krungsri) |

| 銀行送金 | Kasikorn Bank |

ベトナム向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 銀行送金 | VietNam Asia Commercial Joint Stock Bank – VietABank |

| 銀行送金 | DongA Joint Stock Commercial Bank – DongABank |

| 銀行送金 | Lien Viet Post Joint Stock Commercial Bank – LienVietPostBank |

| 銀行送金 | Military Commercial Joint Stock Bank – MBBank |

| 銀行送金 | Global Petro Commercial Joint Stock Bank – GPBank |

| 銀行送金 | Bac A Commercial Joint Stock Bank – BacABank |

| 銀行送金 | Bao Viet Joint Stock Commercial Bank – BaoVietBank |

| 銀行送金 | Vietnam Public Joint Stock Commercial Bank – PVcomBank |

| 銀行送金 | Vietnam Joint Stock Commercial Bank for Industry and Trade – Vietinbank |

| 銀行送金 | Nam A Commercial Joint Stock Bank – NamABank |

| 銀行送金 | Sai Gon Joint Stock Commercial Bank – SCB |

| 銀行送金 | Vietnam International Commercial Joint Stock Bank – VIB |

| 銀行送金 | Ocean Commercial One Member Limited Liability Bank – Oceanbank |

| 銀行送金 | Asia Commercial Joint Stock Bank – ACB |

| 銀行送金 | Ho Chi Minh City Development Joint Stock Commercial Bank – HDBank |

| 銀行送金 | Petrolimex Group Commercial Joint Stock Bank – PGBank |

| 銀行送金 | Bank for Investment and Development of Vietnam – BIDV |

| 銀行送金 | An Binh Commercial Join Stock Bank – ABBank |

| 銀行送金 | Kien Long Commercial Joint Stock Bank – Kienlongbank |

| 銀行送金 | Vietnam – Russia Joint Venture Bank – VRB |

| 銀行送金 | National Citizen Bank – NCB |

| 銀行送金 | Vietnam Bank for Agriculture and Rural Development – Agribank |

| 銀行送金 | Saigon – Hanoi Commercial Joint Stock Bank – SHB |

| 銀行送金 | Southeast Asia Commercial Joint Stock Bank – SeABank |

| 銀行送金 | Orient Commercial Joint Stock Bank – OCB |

| 銀行送金 | Saigon Thuong Tin Commercial Joint Stock Bank – Sacombank |

| 銀行送金 | Vietnam Prosperity Joint-Stock Commercial Bank – VPBank |

| 銀行送金 | Vietnam Maritime Commercial Joint Stock Bank – MaritimeBank |

| 銀行送金 | JSC Bank for Foreign Trade of Vietnam – Vietcombank |

| 銀行送金 | Vietnam Export Import Commercial Joint Stock Bank – Eximbank |

| 銀行送金 | Vietnam Technological and Commercial Joint- stock Bank – Techcombank |

| 銀行送金 | Tien Phong Commercial Joint Stock Bank – TienPhongBank |

| 銀行送金 | Saigon Bank for Industry and Trade – SaigonBank |

| 電子マネー(eWallet) | VTCPay |

シンガポール向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 銀行送金 | Fast |

| 銀行送金 | PayNow |

マレーシア向け決済サービス

| 種類 | 決済サービス名 |

|---|---|

| 銀行送金 | FPX OCBC |

| 銀行送金 | FPX CIMB |

| 銀行送金 | FPX May Bank |

| 銀行送金 | FPX Affinn Bank |

| 銀行送金 | FPX Islam Bank |

| 銀行送金 | FPX Muamalat Bank |

| 銀行送金 | FPX Flliance Bank |

| 銀行送金 | FPX RHB Bank |

| 銀行送金 | FPX Kuwait Bank |

| 銀行送金 | FPX Standard Chartered Bank |

| 銀行送金 | FPX Simpanannasiona Bank |

| 銀行送金 | FPX UOB |

| 銀行送金 | FPX Rakyat BAnk |

| 銀行送金 | FPX Pbulic Bank |

| 銀行送金 | FPX Amonline |

| 銀行送金 | FPX Hong Leong Bank |

| 電子マネー(eWallet) | Boost |

TakeMe Pay(テイクミーペイ)が「全世界98カ国以上」「99種もの決済方法」に対応できる理由

TakeMe Pay(テイクミーペイ)が多くの決済方法に対応可能な理由は、世界各国の「e-Wallet」といった現地の金融機関やクレジットカードと紐づけて利用する決済サービスに対応しているからです。

お客側がスマホでQRコードを読み取って支払いを行うため、お店側はQRコードの提示のみで多くの決済方法に対応することができます。

TakeMe Pay(テイクミーペイ)の利用に必要な周辺機器は?

決済情報の確認には、PC・スマホ・タブレットのいずれかとインターネット環境が必要です。

キャリア通信ができるスマホがあれば、ブラウザ(Safariやクロームなど)から確認することが出来ます。

プリンターには対応していないため、紙での明細発行は出来ません。

TakeMe Pay(テイクミーペイ)はPOSレジ・会計ソフトと連携できる?

POSレジ連携

連携機能の開発が必要なため、100店舗以上展開している法人限定で対応可能です。

利用しているPOSレジによっては対応出来ない場合もあるので、申し込み時点で確認しておくと良いでしょう。

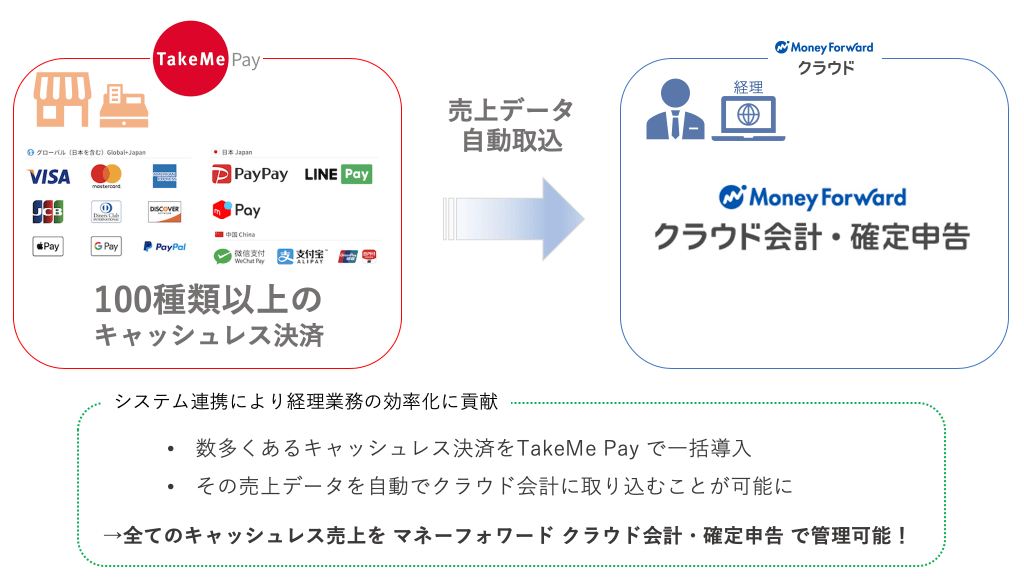

会計ソフト連携

TakeMe Pay(テイクミーペイ)は、会計ソフトと連携することで会計業務を効率的に管理することができます。

現在、連携対応している会計ソフトは「マネーフォワードクラウド」のみで、「freee」「やよい会計」との連携には未対応です。

オンライン決済は導入不可

TakeMe Pay(テイクミーペイ)は実店舗事業者向けの決済サービスです。

QRコードを設置するだけなので、ECサイトや通販事業でも使い勝手は良さそうですが、残念ながら導入することは出来ません。

ちなみに飲食業限定というわけではなく、実店舗事業者であれば、基本的には利用することが出来ます。

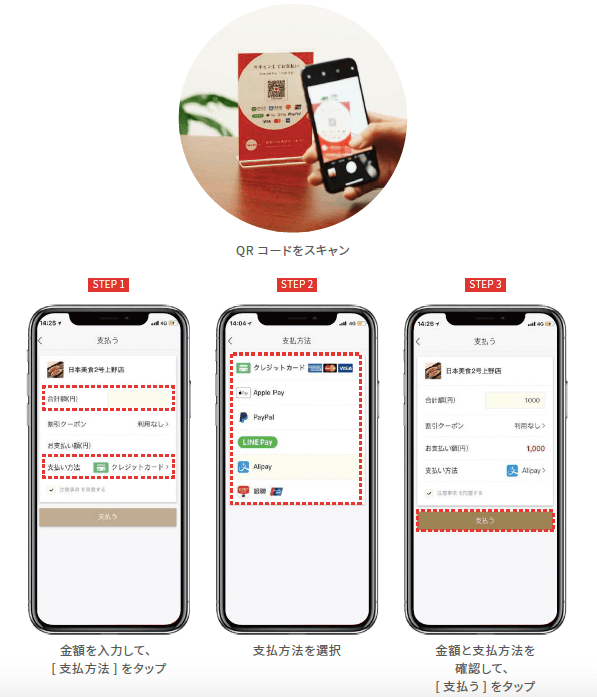

TakeMe Pay(テイクミーペイ)の使い方

対応している全て決済をQRコードで行います。

- お客さんがQRコードを読み取る

- 決済方法選択

- お客様が金額を入力

- 店員確認

決済情報は管理画面にリアルタイムで反映されます。

お客さんが金額を間違えて決済してしまっても、管理画面からすぐに返金処理を行うことが出来ます。

TakeMe Pay(テイクミーペイ)はこんなお店におすすめ

- 東南アジア向けのインバウンド集客を強化したいお店

- 決済端末など周辺機器を極力置きたくないお店

- 資金繰りに余裕があるお店

訪日外国人向けの決済サービス強化という点では、業界随一のサービスです。

とくに、東南アジア向けの決済方法に79種対応しているため、タイやシンガポールといった東南アジア諸国をターゲットとしたお店にはおすすめです。

ただし、この記事でも解説した通り、

デメリットも多く、用途や目的が明確でない場合は会計業務や資金繰りに負担をかけてしまいます。

「初めてキャッシュレス対応するお店」や「インバウンド集客が目的でないお店」は、他社のモバイル決済サービスを利用するのが無難でしょう。

まとめ

以上、TakeMe Pay(テイクミーペイ)について解説してみました。

他のモバイル決済サービスとは一線を描いており、かなり独自性の高い決済サービスです。

QRコードの設置のみで導入できるため、導入費用が一切掛かりません。

しかし、決済手数料が高く、決済分の入金が月末締め翌月末払いなどデメリットも少なくありません。

他社サービスとの併用が可能なため、基本は他社の決済端末を使用し、東南アジアの観光客向けに導入するといった使い方がおすすめです。

おすすめの決済サービス

- 初期費用0円~!5種の決済端末を提供

- 審査結果は最短15分!即日カード決済が導入できる

- 対面~オンライン決済まで対応できる豊富な機能

- 決済手数料2.50%~

- 2.50%~3.25%

- 3.25%

- 中小企業プラン:無料

- 大型店プラン:無料

- 契約中の故障は無料交換&レシートロール紙は何度でも無料発注

- パナソニック製のオールインワン端末を初期費用0円で導入できる

- 決済手数料1.98%~!

- 1.98%~3.24%

- 2.70%~3.24%

- スモールビジネスプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- スタンダードプラン:初年度 月額0円(2年目以降は通常、税込3,300円)

- 今なら39,600円の端末代が無料

- 個別見積もりにより他社より安価な手数料で使える可能性あり

- 決済手数料1.98%~!

- 1.98%~

- 2.00%~

- 中小事業者向けプラン:3300円(税込)

- 標準プラン:3300円(税込)

コメント